- Как указать сумму оклада в трудовом договоре?

- Определение суммы оклада в трудовом договоре без НДФЛ

- Как правильно указать сумму оклада с учетом НДФЛ в трудовом договоре

- Нюансы указания суммы оклада с учетом НДФЛ

- Какие преимущества есть у указания суммы оклада без учета НДФЛ

- Ответы на часто задаваемые вопросы по указанию суммы оклада в трудовом договоре

Одной из важных составляющих трудового договора является указание суммы оклада, который будет выплачиваться работнику за выполнение своих обязанностей. В трудовом договоре необходимо правильно указать сумму оклада, чтобы избежать каких-либо непредвиденных проблем в будущем.

Определение суммы оклада в трудовом договоре зависит от нескольких факторов, включая наличие или отсутствие НДФЛ. В случае, если работник будет облагаться НДФЛ, нужно указать сумму оклада «на руки», то есть сумму, которая будет выплачиваться работнику после вычета налогов. Если же будет отсутствовать НДФЛ, необходимо указать сумму оклада «до вычета» — то есть сумму, которая будет выплачиваться работнику без учета налогов.

Важно также указать, частоту выплаты оклада — помесячно, посуточно или почасовую ставку, а также дату начала начисления оклада. Кроме того, следует отметить, что сумма оклада может быть фиксированной или устанавливаться в виде процента от выручки или других показателей. В каждом конкретном случае необходимо учитывать особенности организации и согласовывать условия с работников и учредителями.

В целях обеспечения юридической грамотности и предотвращения споров стоит обратиться к профессионалам, которые помогут правильно оформить трудовой договор и указать сумму оклада в соответствии с требованиями законодательства и внутренними положениями компании.

Как указать сумму оклада в трудовом договоре?

При оформлении трудового договора важно правильно указать сумму оклада, чтобы избежать возможных проблем и споров между работодателем и сотрудником. Для этого необходимо следовать определенным правилам и рекомендациям.

Первым шагом является четкое указание суммы оклада в числовом выражении без использования букв. Например, следует указывать «50000 рублей» вместо «пятьдесят тысяч рублей». Это обеспечит точное понимание суммы оклада и исключит возможные неоднозначности или неправильное толкование.

Далее, необходимо указать период начисления оклада. Например, можно указать «ежемесячно» или «еженедельно». Это позволит уточнить регулярность выплат и избежать возможных недоразумений или задержек.

Также, рекомендуется указать сумму оклада до вычета налогов или после вычета налогов. Например, можно указать «100000 рублей до вычета налогов» или «80000 рублей после вычета налогов». Это позволит работнику лучше понять, сколько он будет получать на руки и избежать возможных разногласий.

Важно также указать полный перечень компенсаций и дополнительных выплат, если они предусмотрены. Например, можно указать «оклад в размере 50000 рублей плюс премия в размере 10000 рублей ежеквартально». Это предоставит работнику ясное представление о своем вознаграждении и поможет избежать недоразумений в будущем.

В целом, правильное указание суммы оклада в трудовом договоре является важным аспектом для обеих сторон — работодателя и работника. Оно способствует ясности и прозрачности в отношениях между ними и помогает избежать возможных споров и непонимания. Поэтому следует уделить должное внимание этому вопросу при составлении трудового договора.

Определение суммы оклада в трудовом договоре без НДФЛ

Сумма оклада – это фиксированная сумма денег, которая выплачивается работнику за выполнение определенного объема работы в соответствии с трудовым договором.

При определении суммы оклада в трудовом договоре без НДФЛ следует учитывать несколько факторов. Во-первых, необходимо установить базовую сумму оклада, которая зависит от российского минимального заработка. В данном случае работодатель должен ориентироваться на установленные государством нормы и не устанавливать оклад ниже установленного минимума.

Кроме того, важно учесть квалификацию и опыт работника. Если сотрудник имеет высокую квалификацию и обладает большим опытом в данной области, его оклад может быть установлен выше базовой суммы. Это обусловлено тем, что работники с определенным опытом и квалификацией способны выполнить работу более качественно и эффективно, что приносит большую пользу работодателю.

Также важным фактором является размер организации и ее финансовая способность. Если организация имеет большие доходы и может позволить себе выплачивать более высокий оклад, то работникам, работающим в данной организации, можно предоставить более выгодные условия труда.

Все указанные факторы должны быть учтены при определении суммы оклада в трудовом договоре без НДФЛ. Это позволит обеспечить справедливое соотношение доходов работников и требуемой работодателем компенсации за их труд. Кроме того, это позволит создать благоприятные условия для развития и профессионального роста сотрудников и повысить их мотивацию к выполнению поставленных задач.

Как правильно указать сумму оклада с учетом НДФЛ в трудовом договоре

Указание суммы оклада с учетом НДФЛ в трудовом договоре является важным шагом при заключении трудовых отношений. Это позволяет определить размер заработной платы работника и правильно учесть налоговые обязательства.

В трудовом договоре необходимо указывать сумму оклада до вычета НДФЛ, то есть до уплаты налога на доходы физических лиц. Это обеспечивает прозрачность и ясность для обеих сторон.

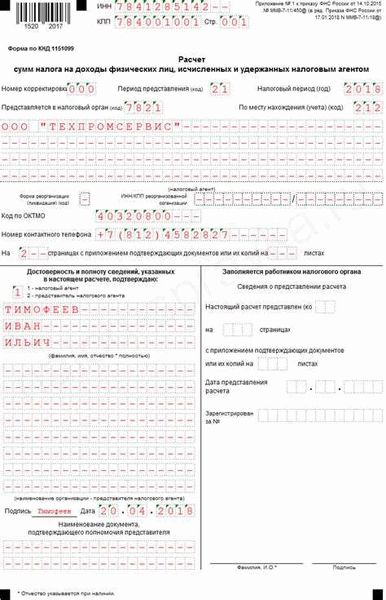

Определение суммы оклада с учетом НДФЛ можно осуществить с помощью расчета или согласно документам, которые регулируют налогообложение трудового дохода. Обычно оклад указывается в валюте страны, в которой работник будет осуществлять свою деятельность.

Если работник имеет право на налоговые вычеты или льготы, важно учитывать их при указании суммы оклада с учетом НДФЛ. Для этого необходимо уточнить особенности налогообложения и условия применения вычетов в конкретной стране или регионе.

Важно также учесть, что сумма оклада с учетом НДФЛ может изменяться в процессе работы работника в зависимости от изменений налогового законодательства или условий трудового договора. Поэтому рекомендуется включить в трудовой договор соответствующие положения о возможности изменения размера оклада и порядке его индексации.

В итоге, правильное указание суммы оклада с учетом НДФЛ в трудовом договоре позволит регулировать зарплатные отношения между работником и работодателем, обеспечить налоговую прозрачность и соблюдение налоговых обязательств.

Нюансы указания суммы оклада с учетом НДФЛ

Сумма оклада является важным показателем в трудовом договоре, определяющим размер заработной платы работника. При указании этой суммы важно учесть налог на доходы физических лиц (НДФЛ), который является обязательным для всех работников и вычитается из заработной платы. Ниже представлены некоторые нюансы, которые необходимо учесть при указании суммы оклада с учетом НДФЛ.

- Указание суммы оклада необходимо делать с учетом вычета НДФЛ. В соответствии с действующим законодательством, работодатель должен удерживать сумму НДФЛ из заработной платы работника и перечислять ее в бюджет. Поэтому, при указании суммы оклада в трудовом договоре, необходимо учесть этот налог и указывать оклад уже с учетом вычета.

- Необходимо учесть размер НДФЛ. Размер НДФЛ зависит от тарифа налога, который может меняться от года к году. Перед указанием суммы оклада необходимо уточнить актуальный размер НДФЛ и учесть его при расчете оклада.

- Сумма оклада должна быть указана четко и явно. При указании суммы оклада необходимо избегать двусмысленных формулировок или непонятных записей. Оклад должен быть указан точным числом без дополнительных пояснений или заменяющих его показателей.

Указание суммы оклада с учетом НДФЛ требует внимательности и обязательного соблюдения действующего законодательства. Правильное указание оклада позволит избежать недоразумений и споров между работником и работодателем, а также обеспечит корректный расчет заработной платы работника.

Какие преимущества есть у указания суммы оклада без учета НДФЛ

Указание суммы оклада без учета НДФЛ имеет ряд преимуществ, которые могут быть важны как для работодателя, так и для работника.

Во-первых, такое указание позволяет работнику четко представить свой доход на руки, без учета налогов. Это особенно актуально для работников с низким уровнем дохода, для которых каждая копейка важна.

Во-вторых, работнику легче планировать свои финансы, зная точную сумму дохода, которую он будет получать. Это позволяет более эффективно распоряжаться своими средствами и избегать неожиданных финансовых трудностей.

Также, указание оклада без учета НДФЛ может быть выгодно для работодателя. В этом случае работодатель платит налоги на свои счета, а не за счет сотрудника. Это позволяет сократить стоимость труда и снизить финансовую нагрузку на предприятие.

Кроме того, указание суммы оклада без учета НДФЛ является прозрачным и понятным для всех сторон. Работнику нет необходимости разбираться в тонкостях налогообложения, а работодатель сразу видит, какую зарплату будет выплачивать своему сотруднику.

Наконец, указание оклада без учета НДФЛ может способствовать увеличению мотивации работника, так как он видит, сколько он фактически будет получать на руки. Это может стать дополнительным стимулом для работы на результат и повышения производительности труда.

Ответы на часто задаваемые вопросы по указанию суммы оклада в трудовом договоре

1. Как правильно указать сумму оклада в трудовом договоре?

Сумму оклада в трудовом договоре следует указывать числом без использования сокращений или литер. Например, «100000 рублей» или «1000 долларов США». Рекомендуется также указать периодичность выплаты оклада, например, «ежемесячно». Важно, чтобы указанная сумма соответствовала всем законодательным и нормативным требованиям.

2. Нужно ли указывать сумму оклада без учета налогов?

В трудовом договоре обычно указывается сумма оклада «до вычета налогов и отчислений». Это означает, что работник будет получать установленную сумму оклада, но налоги и социальные отчисления будут вычитаться из этой суммы, и работодатель будет перечислять их в соответствии с действующим законодательством.

3. Что нужно учитывать при указании суммы оклада в трудовом договоре с НДФЛ?

При указании суммы оклада в трудовом договоре с учетом НДФЛ следует указывать сумму «после вычета налога на доходы физических лиц». Это означает, что работник будет получать оклад уже с учетом вычета НДФЛ. Необходимо также учитывать размер и ставку НДФЛ, которые устанавливаются законодательством и могут быть разными в зависимости от размера дохода и региона.

4. Как указать сумму оклада в трудовом договоре почасовой оплаты?

При указании суммы оклада в трудовом договоре почасовой оплаты следует указывать ставку за один час работы. Например, «100 рублей в час» или «10 долларов США в час». Кроме того, рекомендуется указать количество рабочих часов в неделю или месяц, на которое расчитана ставка за час работы.

5. Какие дополнительные условия могут быть указаны в трудовом договоре?

В трудовом договоре помимо суммы оклада могут быть указаны дополнительные условия, такие как премии, надбавки, компенсации и другие виды вознаграждения. Также могут быть указаны условия индексации оклада, условия пересмотра оклада, условия вычетов и отчислений из оклада и другие детали, которые могут влиять на размер и выплаты оклада работнику.