- Расчет НДФЛ при получении недвижимости в дар

- Новые принципы определения налоговой базы

- Как сделать правильные шаги при оформлении договора дарения

- Важные разъяснения от ФНС России по расчету налога

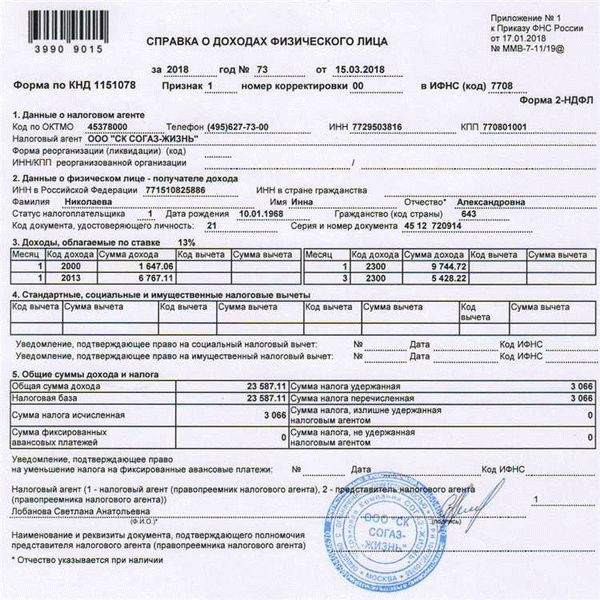

- Какие документы нужно предоставить при подаче налоговой декларации

- Судебная практика и рекомендации по спорным вопросам

Налоговый кодекс Российской Федерации предусматривает ряд налоговых льгот и преимуществ для граждан, получающих недвижимость в дар. Но как правильно рассчитать сумму НДФЛ при таких сделках? Недавно Федеральная налоговая служба (ФНС) России предоставила новые разъяснения по этому вопросу, которые значительно упрощают процесс.

Согласно новым принципам ФНС, сумма НДФЛ при получении недвижимости в дар рассчитывается на основе рыночной стоимости имущества, установленной независимым оценщиком. Ранее было допустимо рассчитывать налоговую базу исходя из кадастровой стоимости объекта, что часто приводило к несправедливым результатам.

Также важно отметить, что процесс получения недвижимости в дар необходимо проводить в соответствии со всеми законодательными требованиями, чтобы избежать проблем с налоговыми органами. Для этого рекомендуется составить дарственную и пройти регистрацию права собственности в течение установленного срока.

Все эти новые шаги и разъяснения от ФНС России направлены на обеспечение прозрачности и справедливости в процессе расчета НДФЛ при получении недвижимости в дар. Теперь гражданам будет легче понять, какая сумма налога должна быть учтена при оформлении такой сделки и избежать непредвиденных последствий.

Расчет НДФЛ при получении недвижимости в дар

При получении недвижимости в дар, налог на доходы физических лиц (НДФЛ) также может быть начислен и уплачен. Расчет этого налога производится в соответствии с новыми принципами, шагами и разъяснениями от Федеральной налоговой службы (ФНС) России.

В соответствии с действующим законодательством, стоимость недвижимости в даре считается доходом получателя, если ее рыночная стоимость превышает 4 000 000 рублей. Налоговая база для расчета НДФЛ определяется как разница между рыночной стоимостью недвижимости и минимальной суммой.

Сумма налога рассчитывается путем умножения налоговой базы на ставку НДФЛ, которая составляет 13%. Расчет налоговой суммы производится налоговым агентом – лицом, передающим недвижимость в дар.

Для определения рыночной стоимости недвижимости в даре ФНС предлагает использовать результаты оценки, проведенной специализированными организациями. Значение оценки должно быть документально подтверждено и предоставлено в ФНС.

Помимо основного расчета НДФЛ, также следует учесть возможность применения льгот и особенностей в случаях получения недвижимости в дар. Например, при наследовании недвижимости, в том числе в виде наследственной доли, применяются специальные правила расчета налога.

В целом, при получении недвижимости в дар следует ознакомиться с новыми принципами и шагами расчета НДФЛ, указанными ФНС России. Это позволит правильно определить налоговую базу и избежать возможных штрафов и санкций со стороны контролирующих органов.

Новые принципы определения налоговой базы

С 1 января 2022 года вступили в силу новые принципы определения налоговой базы при рассчете НДФЛ при получении недвижимости в дар. В соответствии с новыми правилами, налоговая база определяется как рыночная стоимость недвижимости на момент передачи в собственность.

Для определения рыночной стоимости недвижимости применяются официально утвержденные методы оценки, такие как сравнительный, доходный и затратный подходы. При этом, при оценке недвижимости особое внимание уделяется характеристикам объекта, его местоположению, состоянию и прочим факторам, влияющим на его стоимость.

Стоит отметить, что если стоимость недвижимости не была определена в договоре дарения или представляет собой сомнительные данные, ФНС имеет право провести собственную оценку объекта. В случае несогласия с результатами оценки ФНС, налогоплательщик имеет право обжаловать решение в соответствующие органы и суды.

Также новые принципы определения налоговой базы призваны предотвратить возможность уклонения от уплаты налога путем занижения стоимости недвижимости. В случае выявления фактов заведомого занижения стоимости объекта дарения, ФНС имеет право применить штрафные санкции к налогоплательщику.

Как сделать правильные шаги при оформлении договора дарения

Оформление договора дарения в случае передачи недвижимости – ответственный и сложный процесс, который требует соблюдения определенных шагов. Для того чтобы все прошло гладко и без проблем, необходимо учесть несколько важных моментов.

В первую очередь, необходимо убедиться в том, что вы обладаете всей необходимой документацией. Это включает в себя свидетельство о собственности на недвижимость, а также документы, подтверждающие ваше право на дарение этой недвижимости. В случае наличия иных соглашений или ограничений, также стоит иметь их под рукой.

Далее, необходимо составить договор дарения. В этом документе следует четко прописать все условия и соглашения между дарителем и получателем. Важно указать точное описание недвижимости, стоимость дара, а также сроки его передачи. Также следует учесть налоговые аспекты и включить их в договор.

После составления договора необходимо нотариальное заверение. Это позволит установить его юридическую силу и защиту интересов обеих сторон. Нотариус также проверит, чтобы все условия договора были законными и соответствовали действующему законодательству.

Завершающим этапом будет регистрация договора в уполномоченном государственном органе. Это позволит уведомить о сделке и подтвердить изменение права собственности на недвижимость. Также будет проведена проверка на соответствие действующему законодательству и правилам регистрации.

Важные разъяснения от ФНС России по расчету налога

Федеральная налоговая служба России (ФНС) предоставила новые разъяснения относительно расчета налога на доходы физических лиц (НДФЛ) при получении недвижимости в дар. Эти кларификации от ФНС позволят упростить процедуру расчета налога и снизить риски налоговых споров.

Согласно новым разъяснениям, налог на доходы, полученные в виде недвижимости в дар, рассчитывается на основе кадастровой стоимости этой недвижимости на дату дарения. При этом ФНС оценивает кадастровую стоимость самостоятельно и применяет ее для расчета налога.

Ранее возникали споры относительно способа определения стоимости недвижимости при расчете налога при получении ее в дар. Теперь ФНС устанавливает единый принцип расчета налога на основе кадастровой стоимости, что значительно упрощает процедуру и устраняет возможные несогласия.

Также стоит отметить, что ФНС разъяснила вопросы, связанные с декларированием полученной недвижимости в дар и сроками уплаты налогов. По новым правилам, получатель недвижимости должен декларировать полученный доход и уплачивать налог в течение 30 дней с момента получения недвижимости.

Таким образом, новые разъяснения от ФНС России важны для всех граждан, получающих недвижимость в дар. Они позволяют упростить процесс расчета и уплаты налога, а также предотвращают возможные споры и непонимание по данному вопросу.

Какие документы нужно предоставить при подаче налоговой декларации

При подаче налоговой декларации по налогу на доходы физических лиц (НДФЛ) при получении недвижимости в дар, необходимо предоставить следующие документы:

- Документ, подтверждающий факт получения недвижимости в дар. Это может быть договор дарения, судебное решение, заверенное завещание или иной документ, удостоверяющий передачу недвижимости в собственность;

- Документ, подтверждающий стоимость недвижимости. Это может быть справка от независимой оценочной компании, договор купли-продажи или иная документация, признанная уполномоченным органом;

- Документы, подтверждающие фактическое проживание в недвижимости. Это могут быть справки о регистрации по месту пребывания или жительства, квитанции об оплате коммунальных услуг и прочие документы;

- Документы, подтверждающие расходы на обслуживание недвижимости. Это могут быть квитанции об оплате налога на имущество или имущественного налога, счета на оплату света, газа, воды и других коммунальных услуг;

- Копия паспорта и ИНН налогоплательщика;

- Другие документы, предусмотренные законодательством и требуемые ФНС.

Судебная практика и рекомендации по спорным вопросам

Расчет НДФЛ при получении недвижимости в дар является сложным процессом, который может быть подвержен спорам. Судебная практика и рекомендации ФНС России играют важную роль в разрешении таких споров и предоставлении правильных инструкций налогоплательщикам.

Суды и ФНС России активно разрабатываются позиции по спорным вопросам, связанным с расчетом НДФЛ при получении недвижимости в дар. Они принимают во внимание все аспекты данной ситуации, включая правовую сторону дела и соответствие действующему законодательству.

Судебная практика становится важным источником правовых норм и предоставляет рекомендации налогоплательщикам. Благодаря этой практике можно понять, как суды рассматривают спорные вопросы, с какими аргументами и прецедентными решениями они выступают.

ФНС России также дает рекомендации и проясняет некоторые неоднозначные моменты в расчете НДФЛ при получении недвижимости в дар. Эти разъяснения помогают налогоплательщикам убедиться, что они правильно понимают и применяют законодательство.

В целом, судебная практика и рекомендации ФНС России являются важным ресурсом для лиц, имеющих интерес к расчету НДФЛ при получении недвижимости в дар. Они позволяют разрешить спорные вопросы и предоставляют налогоплательщикам информацию, необходимую для правильного расчета данного налога.