- Использование патентной системы налогообложения в 2022 году

- Определение патентной системы налогообложения

- Преимущества патентной системы налогообложения

- Условия применения патентной системы в 2022 году

- Ограничения использования патентной системы в 2022 году

- Регламентация патентной системы налогообложения в 2022 году

В 2022 году патентная система налогообложения продолжает оставаться востребованной формой регулирования налоговых обязательств для самозанятых предпринимателей и частных лиц, занятых определенными видами деятельности.

Основным условием для применения патентной системы налогообложения является выполнение специальных критериев, определенных законодательством. Лица, занимающиеся торговлей, услугами и некоторыми другими видами деятельности, могут участвовать в патентной системе, если сумма доходов от этих видов деятельности не превышает установленного порога.

Для определения размера ежемесячного патента в 2022 году применяется особая методика, учитывающая характер выполняемой деятельности и ее объем. Размер патента может отличаться для разных видов деятельности и зависит от территориальных особенностей.

Патентная система налогообложения может оказаться привлекательной для тех, кто не хочет проводить сложную бухгалтерию и платить налоги по общим ставкам. Она позволяет оптимизировать налоговые платежи, упростить учет и снизить административные издержки.

Использование патентной системы налогообложения в 2022 году

Патентная система налогообложения предоставляет предпринимателям возможность уплаты налогов в фиксированном размере, вне зависимости от объема полученного дохода. В 2022 году эта система остается актуальной для определенных категорий предпринимателей.

Использование патентной системы налогообложения позволяет существенно упростить расчеты и снизить налоговую нагрузку для малого и среднего бизнеса. Эта система наиболее выгодна для тех, кто работает в сферах услуг, таких как торговля, общественное питание, медицина или туризм.

Для применения патентной системы налогообложения необходимо соответствовать определенным условиям, установленным налоговым законодательством. В 2022 году максимальный годовой доход для участия в патентной системе составляет определенную сумму, которая может быть разной для различных видов деятельности.

Основным преимуществом патентной системы является упрощенная процедура налогообложения и отсутствие необходимости ведения детального учета доходов и расходов. Также предпринимателям, использующим эту систему, не требуется платить НДС, что позволяет снизить стоимость товаров и услуг для клиентов.

Решение о применении патентной системы налогообложения должно быть осознанным и основываться на анализе конкретной ситуации и перспектив развития бизнеса. Важно учитывать все факторы и проконсультироваться со специалистами для принятия наиболее выгодного решения.

Определение патентной системы налогообложения

Патентная система налогообложения — это форма налогообложения, предоставляющая определенные преимущества малому бизнесу. В рамках патентной системы налоги рассчитываются на основе установленной фиксированной суммы, не зависящей от фактического дохода предпринимателя.

Условия применения патентной системы налогообложения включают в себя ограничения по видам деятельности и объемам доходов. Размер налоговой ставки зависит от вида деятельности, а также от региона. Патентная система предоставляет налоговые льготы, упрощает процедуру расчета и уплаты налогов, а также позволяет избежать сложных налоговых отчетов.

Возможность применения патентной системы налогообложения доступна для малого и среднего бизнеса, предоставляя возможность снизить налоговую нагрузку и уменьшить бюрократические издержки. Однако не все виды деятельности могут воспользоваться этой системой, поэтому необходимо внимательно изучить условия и требования, определенные законодательством, перед принятием решения о применении патентной системы налогообложения.

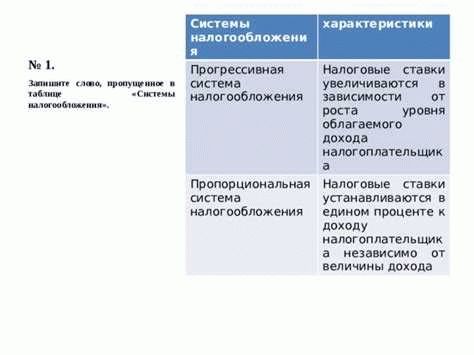

Общая информация о патентной системе налогообложения представлена в таблице ниже:

| Вид деятельности | Стоимость патента | Налоговая ставка |

|---|---|---|

| Торговля | Максимум 1 миллион рублей | 6% |

| Общепит | Максимум 600 тысяч рублей | 6% |

| Услуги | Максимум 600 тысяч рублей | 6% |

Важно отметить, что применение патентной системы налогообложения требует от предпринимателей соблюдения всех установленных требований и правил, а также ведения подробного учета доходов и расходов.

Преимущества патентной системы налогообложения

1. Упрощение процедуры уплаты налогов. Патентная система налогообложения позволяет значительно упростить процесс платежей, так как налоги взимаются на основе фиксированной суммы, зависящей от вида деятельности. Это особенно выгодно для малых предприятий и индивидуальных предпринимателей, у которых нет необходимости ведения сложного учета и подачи отчетности.

2. Снижение налоговой нагрузки. В патентной системе налогообложения налоги рассчитываются на основе количества фактически реализованных товаров или оказанных услуг, что позволяет предпринимателям экономить. В отличие от общей системы налогообложения, где налоговая база определяется по данным бухгалтерского учета, патентная система позволяет оптимизировать налоговые платежи.

3. Стабильность налогообложения. Патентная система налогообложения обладает своей особой стабильностью, так как налоговая ставка фиксирована и определена заранее. Это позволяет предпринимателям планировать свои расходы и доходы, не беспокоясь о возможных изменениях налоговой политики государства.

4. Упрощенный учет и отчетность. В патентной системе налогообложения отсутствует необходимость ведения сложного бухгалтерского учета и подачи годовых налоговых деклараций. Предприниматель обязан только соблюдать установленные требования по ведению кассовой книги и подавать отчет по продажам налоговым органам.

5. Повышение конкурентоспособности. Применение патентной системы налогообложения может способствовать повышению конкурентоспособности предприятий на рынке, так как более низкие налоговые ставки позволяют им предлагать более выгодные цены для потребителей. Также, в некоторых случаях, предприниматели, использующие патентную систему, получают дополнительные льготы и освобождения от некоторых обязательств.

Условия применения патентной системы в 2022 году

Патентная система налогообложения — это специальный режим, который применяется к определенным видам деятельности и позволяет упростить расчет и уплату налогов. Для вступления в эту систему необходимо отвечать определенным условиям, которые были утверждены на 2022 год.

Ключевым условием применения патентной системы является сумма дохода, получаемого от предоставления услуг или продажи товаров. Для разных видов деятельности установлены свои границы этой суммы. Например, для предоставления услуг в сфере торговли и общественного питания доход не должен превышать определенной суммы в месяц.

Другим важным условием является количество работников, которые заняты в предприятии. В патентной системе число сотрудников не должно превышать определенного уровня. Если этот порог превышается, то предприятие уже не может применять патентную систему и должно перейти на обычные условия налогообложения.

Также стоит отметить, что патентная система налогообложения не применима ко всем видам деятельности. Некоторые отрасли, такие как добыча полезных ископаемых, финансовая деятельность и другие, не могут воспользоваться этим режимом. Поэтому, перед применением патентной системы, необходимо проверить, подходит ли она под ваш вид деятельности.

Важно отметить, что условия применения патентной системы налогообложения могут изменяться от года к году. Поэтому необходимо следить за последними изменениями в законодательстве и уточнять актуальные условия в то время, когда вы планируете воспользоваться этим режимом налогообложения.

Ограничения использования патентной системы в 2022 году

В 2022 году использование патентной системы налогообложения будет сопряжено с определенными ограничениями, которые необходимо учитывать при выборе этой системы. Одно из главных ограничений заключается в том, что применение патентной системы возможно только для отдельных видов деятельности, установленных законодательством. При этом не все виды предпринимательской деятельности могут попасть под действие патентной системы.

Кроме того, патентная система имеет ограничения в отношении суммы дохода, при которой она может быть применена. В 2022 году ограничение на сумму дохода составляет 150 миллионов рублей. Если доходы предприятия превышают эту сумму, то оно не может воспользоваться патентной системой и должно перейти на обычную систему налогообложения.

Для использования патентной системы в 2022 году также существует ограничение на количество сотрудников. Оно составляет не более 15 человек. Если количество сотрудников организации превышает этот предел, то применение патентной системы становится невозможным и необходимо выбрать другую систему налогообложения.

Также стоит отметить, что использование патентной системы в 2022 году может быть ограничено учетом особенностей регионального налогового законодательства. В некоторых субъектах Федерации применение патентной системы может быть запрещено или иметь дополнительные ограничения, которые необходимо учитывать при выборе этой системы.

Регламентация патентной системы налогообложения в 2022 году

В 2022 году патентная система налогообложения продолжает регулироваться соответствующими нормативными актами и законами. Патентная система предлагает предпринимателям упрощенную схему уплаты налогов на основе стандартных тарифов, рассчитанных в зависимости от оборота или количества сотрудников.

Однако, в 2022 году введены некоторые изменения в регламентацию патентной системы налогообложения. Так, например, установлены новые пределы оборота для применения данной системы. Теперь максимальный допустимый оборот для ИП при применении патентной системы не должен превышать определенную сумму.

Дополнительно, в 2022 году введена возможность выбора предпринимателем между патентной системой и обычной системой налогообложения. Данное изменение позволяет предпринимателям выбирать наиболее выгодную систему в зависимости от своей деятельности и потенциала роста оборота.

Органы налоговой службы приступают к контролю за соблюдением условий применения патентной системы налогообложения. Также, в случае нарушения условий применения патентной системы налогоплательщикам грозят штрафные санкции. Поэтому, предпринимателям необходимо тщательно ознакомиться с правилами и требованиями к применению данной системы, чтобы избежать негативных последствий.