Сдача в аренду нежилого помещения является одним из способов генерирования дополнительного дохода для индивидуального предпринимателя (ИП). Такая деятельность может быть выгодной и успешной, однако необходимо учитывать ее влияние на налоговую базу по упрощенной системе налогообложения (УСН).

При сдаче нежилого помещения в аренду ИП обязан уплачивать налог на доходы физических лиц (НДФЛ) или налог на прибыль (при применении ОСН или ЕСХН). Однако, если ИП работает по УСН, величина налоговой базы может быть уменьшена благодаря определенным льготам.

УСН предоставляет ИП возможность применять специальные налоговые режимы, в результате чего налогооблагаемая база может быть существенно снижена. Так, например, в случае применения упрощенной системы налогообложения с доходной частью (УСН Доходы), ИП вправе учесть расходы, связанные с сдачей нежилого помещения в аренду, в качестве объектов налогооплагаемых расходов.

Сдача в аренду нежилого помещения в ИП

Сдача в аренду нежилого помещения в ИП является важным источником дохода для индивидуального предпринимателя. При этом необходимо учитывать налоговые аспекты данной деятельности.

В соответствии с законодательством, аренда нежилых помещений относится к видам доходов ИП, которые облагаются налогом на прибыль организаций или упрощенной системой налогообложения (УСН).

При выборе УСН, индивидуальный предприниматель имеет право учесть расходы на содержание и обслуживание сдаваемого в аренду нежилого помещения при определении налоговой базы.

Для оптимизации налогообложения при сдаче в аренду нежилого помещения в ИП, рекомендуется вести детальный учет расходов и доходов, связанных с данной деятельностью, а также обращаться за консультацией к специалистам в области налогового права.

Влияние на налоговую базу по УСН

Сдача в аренду нежилого помещения в ИП может оказывать влияние на налоговую базу по упрощенной системе налогообложения (УСН). Это связано с тем, что доходы от аренды должны учитываться при расчете налоговой базы по УСН.

Согласно законодательству, доходы от аренды нежилых помещений считаются объектом налогообложения по УСН. Они подлежат включению в налоговую базу ИП, в соответствии с применимой ставкой налога и размером уплачиваемых страховых взносов.

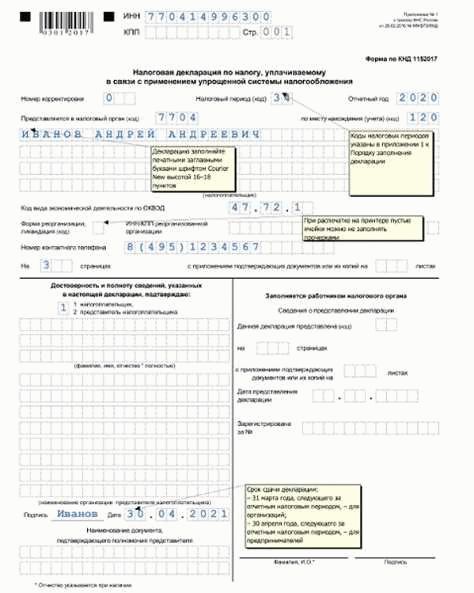

При этом, ИП обязаны самостоятельно учетом доходов и предоставлением отчета в налоговый орган по форме, установленной законодательством. В случае наличия различных источников доходов, таких как аренда нежилых помещений и самостоятельная предпринимательская деятельность, налоговая база рассчитывается от общего дохода.

При рассмотрении вопросов влияния на налоговую базу по УСН необходимо также учитывать возможность применения некоторых налоговых льгот и особых порядков расчета, которые могут снизить общую сумму налоговых платежей ИП в случае аренды нежилых помещений.

Общие сведения

Сдача в аренду нежилого помещения в рамках индивидуального предпринимательства (ИП) имеет определенное влияние на налоговую базу по упрощенной системе налогообложения (УСН).

Налоговая база по УСН для ИП включает доходы, полученные от предпринимательской деятельности, за вычетом расходов. Сдача нежилого помещения в аренду рассматривается как один из видов предпринимательской деятельности, и поэтому доходы, полученные от такой аренды, подлежат учету при расчете налоговой базы.

При этом, для определения доходов от аренды нежилого помещения необходимо учесть все платежи, полученные от арендаторов, включая арендную плату, коммунальные платежи и другие возможные платежи, предусмотренные договором аренды.

Однако, вместе с тем, ИП, сдающий нежилое помещение в аренду, также имеет право учесть расходы, связанные с содержанием и эксплуатацией помещения, при расчете налогооблагаемой базы. Это могут быть, например, расходы на ремонт помещения, на оплату коммунальных услуг, на страхование и прочие административные расходы.

Таким образом, сдача в аренду нежилого помещения в ИП влияет на налоговую базу по УСН, увеличивая доходы, получаемые от предпринимательской деятельности, и учитывая соответствующие расходы. Важно отметить, что при учете доходов и расходов от аренды необходимо следить за правильностью оформления договора аренды и актами сдачи-приемки помещения, чтобы избежать возможных проблем при проверке со стороны налоговых органов.

Права и обязанности арендатора

Арендатор, сдавая нежилое помещение в аренду, получает определенные права и несет определенные обязанности перед арендодателем.

- Права:

- Арендатор имеет право использовать арендованное нежилое помещение в соответствии с условиями договора аренды.

- Арендатор имеет право вносить необходимые изменения и улучшения в арендованное помещение с предварительным согласованием с арендодателем.

- Арендатор имеет право передать арендованное помещение в субаренду или подсъем.

- Арендатор имеет право требовать от арендодателя выполнение всех обязательств, предусмотренных договором аренды.

- Обязанности:

- Арендатор обязан своевременно и в полном объеме оплачивать арендную плату в соответствии с условиями договора аренды.

- Арендатор обязан бережно использовать арендованное помещение и принимать все необходимые меры для его сохранности.

- Арендатор обязан не нарушать права и интересы соседей и третьих лиц, не препятствовать выполнению обязательств арендодателя по другим договорам.

- Арендатор обязан предоставлять арендодателю необходимую информацию о состоянии и использовании арендованного помещения.

Права и обязанности арендатора регулируются соответствующими нормами гражданского и налогового законодательства.

Права и обязанности арендодателя

Арендодатель нежилого помещения в ИП имеет ряд прав и обязанностей, которые должны быть соблюдены в процессе сдачи в аренду и эксплуатации помещения.

Права арендодателя:

- Получение арендной платы, согласно условиям договора аренды.

- Контроль за соблюдением условий договора, включая соблюдение режима использования помещения и поддержания его состояния.

- Право требовать исполнения арендатором своих обязательств, предусмотренных договором аренды.

- Право взимания штрафов и неустоек в случае нарушения обязательств арендатором.

Обязанности арендодателя:

- Обеспечение достаточного состояния помещения и его поддержание в исправном состоянии.

- Передача арендатору помещения в соответствии с условиями договора, а также предоставление всех необходимых коммуникаций и ресурсов для нормального использования помещения.

- Предоставление арендатору всех прав, предусмотренных законодательством и договором аренды.

- Уведомление арендатора о возможных изменениях в условиях аренды и обязательствах, предусмотренных законодательством.

Таким образом, арендодатель нежилого помещения в ИП имеет полный контроль над своими правами и обязанностями в рамках договора аренды, что позволяет обеспечить надлежащую эксплуатацию и сохранность помещения.

Налоговые последствия

Сдача в аренду нежилого помещения в ИП может повлиять на налоговую базу по упрощенной системе налогообложения (УСН).

В соответствии с налоговым законодательством, доход от аренды помещения должен учитываться при определении налоговой базы по УСН. Это означает, что сумма арендной платы будет прибавлена к доходу ИП и облагаться налогом.

В то же время, ИП, сдающий в аренду нежилое помещение, может учесть некоторые расходы, связанные с этой деятельностью, и уменьшить налоговую базу. Например, расходы на содержание помещения, коммунальные платежи, ремонтные работы и прочие затраты могут быть учтены при расчете налога.

При этом необходимо правильно оформить арендный договор и осуществлять учет расходов. Также стоит учитывать, что при сдаче в аренду помещений налоговая база может измениться в зависимости от статуса арендатора (физлицо, юрлицо) и длительности арендного договора.

В целом, сдача в аренду нежилого помещения в ИП может иметь как положительные, так и отрицательные налоговые последствия, поэтому рекомендуется обратиться к специалистам по налоговому консультированию для оптимизации налоговых платежей и соблюдения правил налогообложения.

Налоговая база

Налоговая база – это основание для расчета налоговых обязательств, которое определяется в соответствии с налоговым законодательством. В случае сдачи в аренду нежилого помещения в ИП, налоговая база является основанием для уплаты налога на прибыль.

При определении налоговой базы для аренды нежилого помещения в ИП необходимо учесть следующие факторы:

- Сумма арендной платы: налогооблагаемой является только та часть суммы арендной платы, которая превышает расходы по содержанию и эксплуатации помещения;

- Нормативы амортизации: амортизационные отчисления являются налоговым расходом и уменьшают налоговую базу;

- Прочие расходы: включаются в состав налоговой базы все прочие расходы, связанные со сдачей в аренду нежилого помещения в ИП;

- Вычеты и льготы: в случае, если у ИП имеются вычеты или льготы, они также учитываются при определении налоговой базы.

Определение налоговой базы в случае сдачи в аренду нежилого помещения в ИП требует внимательного расчета и учета всех соответствующих факторов. Налоговая база является основным понятием при определении налоговых обязательств и должна быть правильно учтена при расчете налоговых платежей.

Ставка налогообложения

Ставка налогообложения при сдаче в аренду нежилых помещений в ИП зависит от выбранной системы налогообложения. Если индивидуальный предприниматель применяет упрощенную систему налогообложения (УСН), то он платит налог на доходы в размере 6% от общей суммы полученных арендных платежей. Эта ставка применяется как для физических лиц, так и для юридических лиц, которые арендуют нежилое помещение у ИП.

При выборе УСН ИП также имеет право применять патентную систему налогообложения. В этом случае налоговая ставка может варьироваться в зависимости от региона и вида деятельности. Индивидуальный предприниматель может приобрести патент за фиксированную сумму и не платить дополнительные налоги с полученных доходов от сдачи в аренду нежилого помещения.

При применении общей системы налогообложения (ОСН) индивидуальный предприниматель должен уплачивать налог на прибыль за отчетный период. В данном случае ставка налогообложения составляет 20% от прибыли, полученной от аренды нежилого помещения.