Декларация 3-НДФЛ — это документ, который должны представить граждане России, получавшие доходы в виде зарплаты, пенсий, авторских вознаграждений и т.д. за прошедший год. В этой статье мы расскажем вам о правилах подачи данной декларации за 2021 год, а также дадим примеры заполнения.

Декларацию 3-НДФЛ за 2021 год нужно подать до 30 апреля 2022 года. Подача может осуществляться как лично в налоговую инспекцию, так и через электронный кабинет налогового резидента на сайте ФНС России. При подаче документа необходимо указать все полученные доходы, а также соответствующие налоговые вычеты.

Заполнение декларации 3-НДФЛ требует внимательности и точности. Необходимо указывать все доходы, полученные в течение года, даже если они были необлагаемыми налогом. Кроме того, необходимо правильно распределить налоговые вычеты, указав все, на что вы можете претендовать. Важно помнить, что неправильно заполненная декларация может повлечь штрафные санкции со стороны налоговой службы.

Пример заполнения декларации 3-НДФЛ:1. В разделе 1 необходимо указать персональные данные: фамилию, имя, отчество, ИНН, адрес регистрации. Если у вас нет ИНН, нужно обратиться в налоговую инспекцию для его получения.2. В разделе 2 нужно указать полученные вами доходы. Необходимо указать суммы, источники доходов, а также уплаченные налоги. Для удобства вы можете использовать специальные образцы, предоставленные на сайте ФНС России.3. В разделе 3 нужно указать налоговые вычеты, на которые вы можете претендовать. Важно правильно заполнить данную информацию, чтобы избежать ошибок.4. После заполнения всех разделов, необходимо проверить декларацию на ошибки и подписать ее. Затем можно отправить документ в налоговую инспекцию лично или через электронный кабинет.

В заключение, подача декларации 3-НДФЛ за 2021 год является важным обязательством для граждан России, получающих доходы из различных источников. Правильное заполнение данного документа позволит избежать неприятных санкций и сохранить доверие налоговой службы. В случае возникновения затруднений, рекомендуется обратиться за помощью и консультацией к квалифицированным специалистам в сфере налогового права.

Сроки и обязанности по подаче декларации 3-НДФЛ

Согласно законодательству России, налогоплательщики обязаны представить декларацию по налогу на доходы физических лиц (3-НДФЛ) за предыдущий календарный год. Данный налоговый документ содержит информацию о доходах налогоплательщика и об удержанных налогах.

Сроки подачи декларации 3-НДФЛ определяются в соответствии с налоговым законодательством и устанавливаются каждый год. Обычно декларацию необходимо подать до 30 апреля текущего года. Однако в случае, если налогоплательщик имел налоговый агент, то сроки подачи могут быть продлены до 15 июля.

Обязанности по подаче декларации 3-НДФЛ включают сбор и представление всей необходимой информации о доходах за прошлый год, включая доходы от основной деятельности, инвестиций, имущества и др. Налогоплательщик также обязан указать суммы налогов, которые были удержаны из его доходов налоговыми агентами.

Для заполнения декларации 3-НДФЛ следует использовать специальные программы, предоставленные налоговыми органами. В декларации необходимо указать все доходы за год, а также возможные налоговые вычеты и льготы, которые могут быть применены.

Как правильно заполнить декларацию 3-НДФЛ за 2021 год

Декларация 3-НДФЛ является основным документом для налоговой декларации физического лица. В ней указываются все доходы, налоговые вычеты и сумма подлежащего уплате налога. Чтобы заполнить декларацию правильно и избежать ошибок, необходимо следовать определенным правилам.

Перед заполнением декларации необходимо подготовить все необходимые документы:

- Справка о доходах за 2021 год, полученных от работодателя или других источников;

- Информация о расходах, которые подлежат налоговым вычетам;

- Документы подтверждающие получение дохода: банковские выписки, договоры, квитанции и т.д.

При заполнении декларации следует учитывать следующие моменты:

- Внимательно читайте инструкцию, приложенную к декларации. Она содержит подробные пояснения по каждому пункту.

- Заполняйте декларацию честно и точно. Следуйте указанным форматам и требованиям.

- Обратите внимание на сроки подачи декларации. Не откладывайте заполнение на последний день, чтобы избежать штрафных санкций.

- Используйте налоговые вычеты, чтобы снизить сумму налога. Учтите все возможные вычеты, такие как налоговый вычет на обучение, налоговый вычет на детей и другие.

- Если у вас есть иностранные доходы, укажите их в специальной секции декларации.

- При заполнении декларации можно пользоваться услугами профессиональных налоговых консультантов или использовать электронную версию декларации.

Заполнение декларации 3-НДФЛ за 2021 год является важной задачей для каждого налогоплательщика. Соблюдение правил и требований позволит избежать возможных проблем и уплатить налог в полном объеме, с учетом всех возможных вычетов.

Важные моменты при заполнении декларации 3-НДФЛ

1. Сроки подачи декларации: Декларация 3-НДФЛ за 2021 год должна быть подана в налоговый орган не позднее 30 апреля 2022 года. Необходимо учесть этот срок и подготовить все необходимые документы заранее.

2. Правильное заполнение реквизитов: В декларации необходимо указать все реквизиты, включая персональные данные налогоплательщика, данные о доходах иналоговые вычеты. Важно заполнять все поля согласно требованиям налоговой службы и не допускать ошибок или пропусков.

3. Сохранение подтверждающих документов: Для каждого дохода или налогового вычета, указанного в декларации, необходимо иметь соответствующие документы, такие как заработная плата, справки о доходах или налоговые вычеты. В случае проверки налоговой службой необходимо предоставить эти документы в качестве подтверждения.

4. Учет всех доходов и вычетов: При заполнении декларации необходимо учесть все доходы и налоговые вычеты, полученные в течение 2021 года. Это могут быть зарплата, проценты по вкладам, дивиденды, продажа недвижимости и т. д. Необходимо также учесть все налоговые вычеты, такие как расходы на обучение, медицинские расходы, пожертвования и другие.

5. Точность расчетов: При заполнении декларации необходимо внимательно производить все расчеты, связанные с доходами, налоговыми вычетами и общей суммой подлежащего уплате налога. Ошибки в расчетах могут привести к некорректному заполнению декларации и возможным проблемам с налоговой службой.

Образец заполнения декларации 3-НДФЛ за 2021 год

Декларация 3-НДФЛ представляет собой документ, в котором налогоплательщик указывает информацию о своих доходах за отчетный период и сумму удержанного налога. Декларацию необходимо заполнять и представлять в налоговый орган не позже указанного срока.

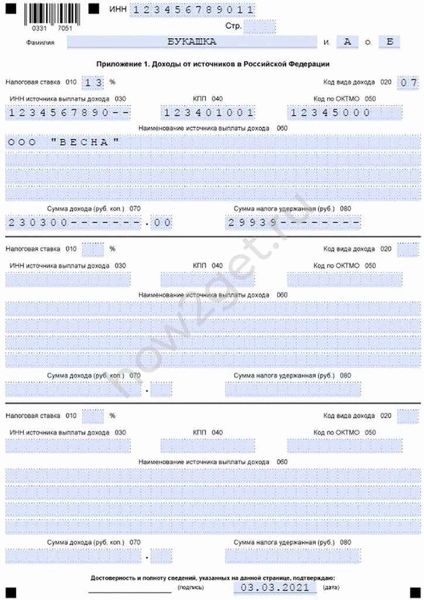

Приведем пример заполнения декларации 3-НДФЛ за 2021 год:

- В разделе «Сведения о налогоплательщике» необходимо указать персональные данные: ФИО, ИНН, адрес места жительства и другие данные, требуемые налоговым органом.

- В разделе «Сведения о доходах, подлежащих налогообложению» указываются все виды доходов, полученных налогоплательщиком за отчетный период. Это могут быть заработная плата, проценты по банковским вкладам, дивиденды от акций и другие.

- Также необходимо указать сумму удержанного налога по каждому виду дохода. Для этого используется отдельная колонка в таблице «Сведения о доходах, подлежащих налогообложению».

- После заполнения информации о доходах, необходимо указать сумму налоговых вычетов, которые налогоплательщик имеет право учесть при расчете налоговой базы.

- Итоговая сумма налога рассчитывается автоматически на основе заполненных данных. В разделе «Итого к уплате (возврату)» указывается сумма уплаченного налога и сумма возможного возврата либо доплаты.

Важно заполнять декларацию внимательно и точно, чтобы избежать ошибок и проблем с налоговым органом. Если у вас возникнут трудности при заполнении декларации, рекомендуется обратиться к специалисту по налоговому праву или налоговому консультанту.