- Как зарегистрировать самозанятость, не выходя из дома и начать больше зарабатывать в качестве грузоперевозчика

- Предпочтения при проверке наличия факторов материального ущерба в отношении заемщика

- Основные требования к оформлению договора купли-продажи автомобиля между физическими лицами

- Порядок исчисления и уплаты налога на транспортное средство при его покупке за границей

- Преимущества определения стоимости автомобиля при использовании методики Федерального казначейства

При осуществлении предпринимательской деятельности индивидуальные предприниматели (ИП) могут воспользоваться специальным налогообложением, которое предполагает уплату налога только с дохода, полученного от предоставления товаров или услуг. Однако есть исключительные ситуации, когда доход от продажи автомобиля не учитывается при применении такого налогообложения, и предприниматель должен уплатить налог с этой сделки.

Одним из таких случаев является лизинг. Когда ИП берет автомобиль в лизинг без цели его дальнейшей перепродажи, доход от продажи такого автомобиля не учитывается при применении специального налогообложения. В этом случае предприниматель обязан уплатить налог на это доход по общей системе налогообложения.

Аналогичная ситуация возникает и в случае получения дохода от продажи грузового транспорта, если он был приобретен именно с целью его перепродажи. Такие сделки также не учитываются при применении специального налогообложения для ИП.

Таким образом, самозанятые предприниматели, зарегистрированные в качестве грузоперевозчиков, зарабатывающие на продаже автомобилей или грузоперевозок, должны быть особенно внимательны к таким моментам и зарегистрировать все соответствующие сделки в декларации.

Как зарегистрировать самозанятость, не выходя из дома и начать больше зарабатывать в качестве грузоперевозчика

Самозанятые грузоперевозчики получают возможность увеличить свой доход, зарегистрировавшись в качестве самозанятого предпринимателя (СП) без необходимости покидать дом. Регистрация самозанятости осуществляется через специальное мобильное приложение или на сайте налоговой службы, где нужно будет указать свои личные данные и выбрать вид деятельности.

Цель самозанятых грузоперевозчиков — осуществлять грузоперевозки комплексно и профессионально, получая для этого полноценный заработок. Для этого необходимо наличие грузового автомобиля, качественное выполнение услуг, а также соблюдение соответствующих условий и требований.

Для получения статуса самозанятого предпринимателя грузоперевозчиком нужно предоставить некоторые документы, такие как паспорт, ИНН, и в зависимости от региона — дополнительные документы. Также самозанятый предприниматель должен указывать в договорах и документах, что он является самозанятым.

В качестве самозанятого предпринимателя грузоперевозчик платит налоги ограниченные суммы, которые зависят от региона. При этом важно соблюдать все моменты и условия, чтобы избежать штрафов и несвоевременную декларацию.

Еще одним аспектом для самозанятого грузоперевозчика является возможность использования лизинга для приобретения или оперативного использования грузовой машины. Лизинговые сделки не облагаются НДС, что также является положительным моментом при осуществлении самозанятости.

Таким образом, самозанятые грузоперевозчики имеют возможность зарегистрироваться и работать в качестве самозанятого предпринимателя, не выходя из дома, и начать зарабатывать больше, осуществляя грузоперевозки на своей машине или с использованием лизинговой.

Предпочтения при проверке наличия факторов материального ущерба в отношении заемщика

Когда самозанятый предприниматель решает приобрести автомобиль в качестве транспортного средства для осуществления своей деятельности, он может выбрать различные варианты. Один из них — взять автомобиль в лизинг. В этом случае, при подаче документов на регистрацию автомобиля в качестве грузоперевозчика, он должен указывать договор лизинга и предоставить копию этого договора.

Для подачи декларации на самозанятого предпринимателя, зарегистрированного в качестве грузоперевозчика, может быть необходимо учитывать условия использования автомобиля в рамках лизингового договора. Также следует обратить внимание, что при получении дохода от продажи автомобиля, который был приобретен в лизинг, нужно указывать этот доход в декларации.

Если самозанятый предприниматель решает приобрести автомобиль для перевозки грузов или пассажиров без использования услуг лизинговой компании, то он может самостоятельно определить цель приобретения машины. При этом в декларации следует указывать, какие моменты могут быть критерием для проверки наличия факторов материального ущерба.

При продаже автомобиля, больше полученной приобретении, машины, самозанятому предпринимателю необходимо учесть такие моменты, как налоги и отрицательные условия сделки. Вместе с этим следует обратить внимание на возможность учета расходов на ремонт и обслуживание автомобилей при расчете налоговых обязательств.

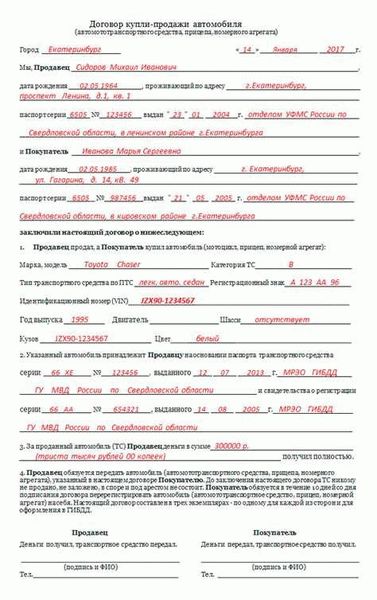

Основные требования к оформлению договора купли-продажи автомобиля между физическими лицами

При оформлении договора купли-продажи автомобиля между физическими лицами следует учесть некоторые важные положительные и отрицательные аспекты. Во-первых, необходимо указать дату совершения сделки, а также полные данные об автомобиле, включая марку, модель, год выпуска, цвет и номерной знак. Также обязательно нужно указать информацию о продавце и покупателе, их паспортные данные и место жительства.

Также при оформлении договора купли-продажи автомобиля нужно указывать условия продажи и цену, а также способ оплаты. В случае получения автомобиля в качестве платы за другой товар или услугу, нужно указать также сумму, которая была предоставлена в обмен на автомобиль.

Особое внимание следует обратить на несвоевременную передачу документов авто и государственной номерной атрибутики, таких как СТС, ПТС, страховка и т. д. При продаже автомобиля в лизинг, необходимо указать условия лизинговой сделки и указать, какие документы будут предоставлены покупателю.

Также необходимо учитывать, что при продаже грузового автомобиля важно указать его транспортные характеристики, в том числе грузоподъемность и другие особенности, которые могут быть важны для потенциального покупателя. Если автомобиль используется для перевозки грузов, нужно указать информацию о грузоперевозчике и его паспортные данные.

Важным моментом при оформлении договора купли-продажи автомобиля между физическими лицами является указание ответственности сторон в случае возникновения каких-либо споров или проблем в будущем. Необходимо указать, что продавец гарантирует полное право собственности на продаваемый автомобиль и несет ответственность за все обязательства перед третьими лицами в отношении автомобиля.

Дополнительно, самозанятому предпринимателю, осуществляющему деятельность в сфере транспортных услуг, нужно учесть особенности налогообложения и учесть, что доходы от продажи автомобиля могут не учитываться при применении специального налогообложения. Также требуется предоставление налоговой декларации и прочих документов, подтверждающих доходы и расходы.

Порядок исчисления и уплаты налога на транспортное средство при его покупке за границей

При покупке транспортного средства за границей и его использовании на территории Российской Федерации, не зависимо от формы собственности и типа транспорта (легковой, грузовой, пассажирский), необходимо уплатить налог на это транспортное средство. Особенности определения и уплаты налога существуют как для зарегистрированных предпринимателей, так и для отдельных категорий граждан, таких как грузоперевозчики и самозанятые лица.

Приобретение транспортного средства за границей относится к осуществлению внешнеэкономической деятельности, поэтому предпринимателям необходимо оформить соответствующие документы для получения регистрации и лицензии в ветеринарной службе и таможенных органах. В случае грузоперевозчиков, дополнительно можем потребоваться документы, подтверждающие уровень квалификации и профессиональные навыки водителя.

При использовании лизинга для приобретения транспортного средства, налоги могут быть учтены в стоимости лизингового платежа. При продаже лизингового автомобиля предприниматели также обязаны уплатить налог на получение такого дохода.

Для подачи деклараций на уплату налога на транспортное средство необходимо указать все сведения о машине, включая ее тип, год выпуска, мощность двигателя и другие характеристики. В случае грузоперевозчика необходимо также указать объем грузоперевозок за отчетный период. Налог на транспортное средство исчисляется от величины доходов, полученных от его использования или продажи.

При обращении за справкой в налоговую службу по поводу определения порядка исчисления и уплаты налога на транспортное средство, гражданам могут предоставить пошаговую инструкцию по осуществлению данного процесса. В случае наличия положительных или отрицательных опытов в уплате налогов на транспортные средства при покупке за границей, гражданам также могут быть даны рекомендации и консультации по налогообложению и соблюдению законодательства.

Преимущества определения стоимости автомобиля при использовании методики Федерального казначейства

ИП, зарегистрированные как самозанятые, имеют определенные условия и ограничения при использовании специального налогообложения. Однако, при продаже автомобиля, полученного в качестве основного средства для работы, доход от этой сделки может быть исключен из общей суммы дохода при правильном применении методики Федерального казначейства.

Для определения стоимости автомобиля используется методика, утвержденная Федеральным казначейством. Этот подход позволяет ИП получить положительные финансовые результаты при продаже автомобиля, поскольку основная цель методики заключается в определении реальной стоимости автомобиля на момент его приобретения.

Преимущества использования методики Федерального казначейства включают возможность исключения дохода от продажи автомобиля из налогооблагаемой базы, что позволяет ИП сэкономить на налогах. Также данный подход предоставляет возможность определить стоимость автомобиля более объективно и справедливо, основываясь на актуальных рыночных данных.

Для применения методики Федерального казначейства необходимо составить декларацию, в которой указывается информация о приобретении и продаже автомобиля, его характеристики и состояние. Также необходимо предоставить доказательства оригинальной стоимости автомобиля и его текущей рыночной стоимости.

Важно отметить, что в случае неправильного использования методики или представления неверной информации, ИП может быть оштрафовано. Поэтому необходимо ознакомиться со всеми аспектами применения методики Федерального казначейства и тщательно выполнить все требования и правила.