- Правильный расчет налога с продажи недвижимости

- Шаг 1: Определение базы налогообложения

- Шаг 2: Расчет стоимости построенного дома и земельного участка

- Шаг 3: Определение налоговых ставок

- Шаг 4: Вычисление налоговой суммы

- Шаг 5: Сроки и порядок уплаты налога

- Шаг 6: Документы и формы для подачи налоговой декларации

Расчет налога с продажи построенного дома и земельного участка является важным этапом налогообложения при сделках с недвижимостью. Определение правильного размера налога необходимо для исключения возможных ошибок и нежелательных последствий для налогоплательщика.

Шаг 1: определение базы налогообложения. Для расчета налога с продажи необходимо знать стоимость продажи построенного дома и земельного участка. Эта сумма является базой налогообложения и служит основанием для дальнейшего расчета.

Как рассчитать налог с продажи построенного дома и земельного участка? Используйте следующую формулу: размер налога = база налогообложения * ставка налога. Ставка налога может различаться в зависимости от региона и других факторов. Проверьте действующие правила и рекомендации в вашем регионе для получения актуальной информации о ставке.

Важно правильно определить базу налогообложения и применить правильную ставку налога для правильного расчета налога с продажи построенного дома и земельного участка. Будьте внимательны и учтите все детали, чтобы избежать возможных проблем и необходимости дополнительных платежей в будущем.

Правильный расчет налога с продажи недвижимости

Расчет налога с продажи недвижимости, такой как дома или земельного участка, является важным шагом в определение правильного размера налогообложения. Для рассчета налога необходимо определить базу налогообложения, а затем правильно рассчитать сумму налога с продажи.

Определение базы налогообложения включает в себя оценку стоимости недвижимости, как дома, так и земельного участка. Для этого можно воспользоваться официальной оценкой, провести собственную оценку или использовать данные о рыночной стоимости.

Правильный расчет налога с продажи включает в себя учет различных факторов, таких как ставка налога и возможные скидки или льготы. Важно также учесть все применимые правила и законы, которые могут влиять на размер налога.

Для рассчета налога с продажи недвижимости можно использовать специальные калькуляторы, доступные онлайн, или обратиться за помощью к квалифицированным специалистам. Кроме того, следует учитывать возможные изменения в налоговом законодательстве, которые могут повлиять на размер налога с продажи недвижимости.

Шаг 1: Определение базы налогообложения

Определение базы налогообложения — это первый и важный шаг в расчете налога с продажи построенного дома и земельного участка. Для правильного определения базы налогообложения необходимо учесть различные факторы, связанные с недвижимостью.

При расчете налога на продажу построенного дома и земельного участка база налогообложения может включать стоимость самого дома, а также стоимость земельного участка, на котором он расположен. База налогообложения может быть определена в соответствии с оценочной стоимостью недвижимости или сделкой между продавцом и покупателем.

Определение базы налогообложения также может включать расходы на ремонт и обновление дома, которые были произведены перед его продажей. Эти расходы могут быть учтены в базе налогообложения и могут снизить итоговую сумму налога.

Для правильного расчета налога с продажи построенного дома и земельного участка важно учесть все факторы, связанные с недвижимостью, и оперировать точными данными о стоимости дома и участка.

Шаг 2: Расчет стоимости построенного дома и земельного участка

Правильное определение базы для расчета налога с продажи построенного дома и земельного участка является важным шагом в процессе налогообложения недвижимости.

На этом шаге необходимо определить стоимость построенного дома и земельного участка, которая будет использоваться для расчета налога. Стоимость должна быть определена с учетом всех факторов, включая стоимость строительства, рыночную стоимость недвижимости и другие факторы, влияющие на ее стоимость.

Для правильного расчета налога с продажи построенного дома и земельного участка необходимо учесть все основные составляющие стоимости, такие как стоимость строительства дома, стоимость земельного участка и стоимость инфраструктуры.

Также важно учесть возможные снижения стоимости, такие как налоговые льготы, субсидии и другие факторы, влияющие на налоговую базу.

Шаг 3: Определение налоговых ставок

Правильный расчет налога с продажи построенного дома и земельного участка требует определения налоговых ставок на недвижимость. В каждой стране или регионе могут действовать свои собственные законы и правила налогообложения, поэтому необходимо ознакомиться с действующими нормативными актами для вашего местоположения.

При рассчете налога с продажи дома и земельного участка следует учесть две основные налоговые ставки:

-

Налог с продажи недвижимости: это налог на стоимость недвижимости, который взимается с продавца при продаже дома и земельного участка. Налоговая ставка может быть фиксированной или рассчитываться как процент от цены продажи.

-

Налог на имущество: это налог на владение недвижимостью, который взимается ежегодно с владельцев домов и земельных участков. Налоговая ставка для налога на имущество может зависеть от оценочной стоимости недвижимости или быть фиксированной.

Для получения точных данных о налоговых ставках и расчете налога с продажи построенного дома и земельного участка рекомендуется обратиться в налоговую службу или к специалисту по налогам. Они помогут оценить базу налогообложения, как правильно рассчитать налог и сделать все необходимые декларации и платежи.

Шаг 4: Вычисление налоговой суммы

Правильный расчет налоговой суммы для построенного дома и земельного участка является одним из важных шагов в процессе налогообложения недвижимости. Чтобы определить базу налогообложения, необходимо рассчитать налог на продажу построенного дома и земельного участка.

1. Определение базы налога. Для рассчета налога необходимо определить базу налогообложения. Она зависит от стоимости продажи недвижимости и других факторов, таких как налоговые ставки и особые условия налогообложения. Налоговая база может быть определена как сумма продажи построенного дома и земельного участка или как кадастровая стоимость недвижимости.

2. Расчет налога. После определения базы налога можно приступить к расчету самой налоговой суммы. Это можно сделать путем умножения базы налогообложения на ставку налога на недвижимость. Ставка налога может различаться в зависимости от местоположения недвижимости и других факторов. Результатом расчета будет сумма налога, которую необходимо уплатить.

3. Проверка правильности расчета. После проведения расчета налога, необходимо проверить его правильность. Для этого можно использовать налоговые калькуляторы или обратиться к специалистам по налоговому праву. При обращении в налоговую службу также можно получить дополнительную информацию о расчете налога на продажу недвижимости.

Шаг 5: Сроки и порядок уплаты налога

После определения налогообложения и правильного расчета налога на продажу построенного дома и земельного участка, необходимо знать сроки и порядок его уплаты. Согласно законодательству, налог на недвижимость должен быть уплачен в течение определенного периода времени.

Первым шагом в уплате налога является правильное заполнение налоговой декларации. В декларации необходимо указать все сведения о продаже дома и земельного участка, а также произвести расчет суммы налога, исходя из применяемых ставок и коэффициентов.

После заполнения налоговой декларации и расчета налоговой суммы, следует осуществить внесение этой суммы в установленные сроки. Для удобства налогоплательщиков вводится несколько способов уплаты налога: через банковскую систему, почтовым переводом или лично в офисе налоговой службы.

Оплата налога должна быть произведена в установленные сроки: согласно законодательству, налог на недвижимость обычно уплачивается ежегодно до конкретной даты. В случае просрочки платежей возможны штрафы и налагаемые пени.

Шаг 6: Документы и формы для подачи налоговой декларации

Для правильного расчета налога с продажи построенного дома и земельного участка необходимо предоставить определенные документы и заполнить соответствующие формы при подаче налоговой декларации.

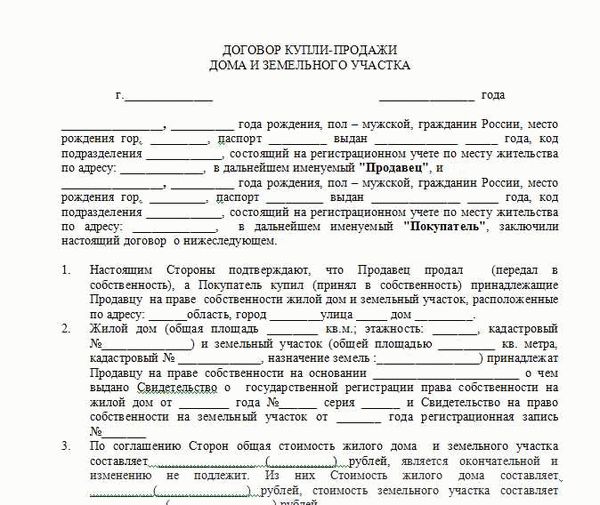

Основным документом, который необходимо предоставить, является Свидетельство о праве собственности на земельный участок и построенный на нем дом. В документе должны быть указаны данные о площади участка, площади дома, а также информация о стоимости строительства и материалах.

Для определения базы налогообложения необходимо заполнить специальную форму, в которой указываются данные о стоимости земельного участка, стоимости построенного дома, а также другие расходы, связанные с процессом строительства и продажи недвижимости.

При подаче налоговой декларации также необходимо указать форму налогообложения — обычный или упрощенный режим. В случае выбора упрощенного режима, определение и расчет налога с продажи построенного дома и земельного участка будут проводиться по упрощенным правилам.

Важно ознакомиться с требованиями и инструкцией по заполнению декларации, чтобы избежать ошибок и правильно указать все необходимые данные. Неправильное заполнение формы может привести к дополнительным проверкам и штрафам со стороны налоговых органов.