- За какие медицинские расходы можно вернуть 13%?

- Кто и за что вправе получить вычет

- Способ 3. Подача декларации 3-НДФЛ лично или по почте

- Сколько вернут от расходов на лечение

- Что нужно знать о налоговых вычетах

- Новая форма 3-НДФЛ в 2025 году

- Какие документы приложить для подтверждения расходов

- Уменьшаем налог через работодателя

- Возвращаем НДФЛ через налоговую инспекцию

- Способ 1. Оформление через работодателя

Внимание! При оформлении налоговых вычетов за лечение в 2025 году, необходимо знать, какие документы нужно подтверждающие расходы на лечение.

Один из способов получении налогового вычета – заполнить и подать в налоговую инспекцию заявление на налоговый вычет за лечение с приложением справок медицинской организации.

Для оформление вычета по расходам на лечение в 2025 году необходимо обратить внимание на следующее:

- Кто вправе получать вычет

- Какие расходы можно уменьшаем налог при заполнении 3-НДФЛ в 2025 году

- Сколько возвращаем через налоговую декларацию

- Какие документы нужно приложить к заявлению

- Как можно подать заявление на налоговый вычет за лечение

- Что нужно знать о новая форма подачи 3-НДФЛ

Если Вы работаете по трудовому договору и имеете доход от своего работодателя, то кроме налоговых вычетов по медицинской страховке, Вы также можете получить налоговый вычет за лечение в размере 13% от суммы ваших лечебных расходов.

В случае, если Вы не являетесь работником, а получаете доход от индивидуальной предпринимательской или иной деятельности, налоговый вычет за лечение включаем в налоговую декларацию.

Для получения налогового вычета за лечение необходимо иметь подтверждающие расходы документы.

За какие медицинские расходы можно вернуть 13%?

Для получения налогового вычета в размере 13% необходимо обратить внимание на несколько важных моментов:

- Знать, какие медицинские расходы подлежат возврату. Для этого нужно ознакомиться с официальным перечнем, предоставленным налоговыми организациями.

- Получить подтверждения расходов. Для оформления налогового вычета необходимо приложить документы, подтверждающие факт оплаты и медицинского обслуживания.

- Знать, какие документы нужно приложить для подачи заявления. Обычно требуется заполненная форма 3-НДФЛ, а также справки и декларации на полученные лечение расходы.

- Уменьшаем налоговую базу через работодателя. Если вы оформили лечение за счет своего работодателя, обратите внимание на правила оформления и возможность получения налоговых вычетов.

- Через почту или лично обращайтесь в налоговую инспекцию по месту своей регистрации для получения подробной информации и консультаций по вопросам налоговых вычетов за медицинские расходы.

Таким образом, каждый вправе получить налоговый вычет в размере 13% налога на доходы физических лиц за медицинские расходы в 2025 году. Однако необходимо учесть все возможные требования, правила и сроки оформления документов.

Кто и за что вправе получить вычет

В новая форма налоговой декларации для 2025 года предоставляет возможность получить вычеты по медицинским расходам. Но кто вправе получить такой вычет и за что именно?

Для начала, нужно знать, что вычет предоставляется не для всех медицинских расходов. Можно вернуть налог на доходы физических лиц (НДФЛ) по расходам на лечение, но только по определенным статьям:

- медицинские услуги, в том числе справки и медицинские осмотры;

- лекарственные препараты, витамины, биологически активные добавки;

- реабилитация и лечение травм и заболеваний;

- имплантация зубов;

- стоматологические услуги.

Внимание! Чтобы получить вычет, нужно оформить документы. В качестве подтверждения принимаются счета, квитанции, а также документы, выданные медицинскими организациями.

Какие еще требования нужно соблюсти, чтобы получить вычет по медицинским расходам? Во-первых, необходимо иметь официальный доход и заполнять налоговую декларацию. Во-вторых, обратить внимание на размер вычета. Налоговый вычет составляет 13% от медицинского расхода, то есть уменьшаем налоговые обязательства на эту сумму.

Как получить вычет по медицинским расходам? Существуют два способа. Первый – через работодателя. Если у вас есть официальное трудоустройство, вы можете обратиться к кадровой службе или отделу бухгалтерии и подать заявление на налоговый вычет. Второй способ – подача заявления в налоговую инспекцию самостоятельно. Для этого нужно правильно заполнить налоговую декларацию, приложить к ней все необходимые документы и отправить по почте или лично в налоговую инспекцию.

Сколько можно вернуть по налоговому вычету? Сумма вычета зависит от ваших медицинских расходов. Она будет равна 13% от суммы этих расходов. Например, если ваши медицинские расходы составили 10 000 рублей, то вы сможете вернуть 1 300 рублей налога.

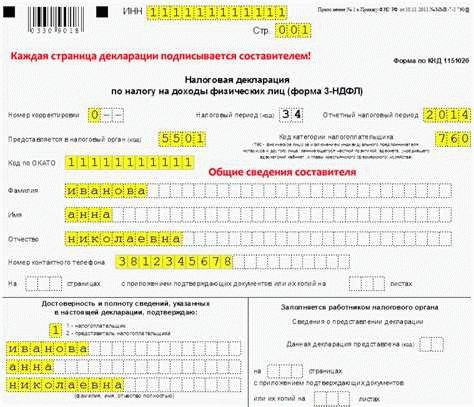

Способ 3. Подача декларации 3-НДФЛ лично или по почте

Для получения налогового вычета за лечение в 2025 году необходимо обратить внимание на новую форму подачи декларации 3-НДФЛ. Кто вправе получить этот вычет и сколько можно вернуть из налога за медицинские расходы?

В случае выбора способа подачи декларации лично или по почте, новая форма 3-НДФЛ должна быть приложена к документам. Кроме того, нужно к подтверждениям медицинских расходов прилагать справки от медицинской организации.

Для уменьшения налоговых вычетов за лечение в 2025 году можно обратиться лично в налоговую инспекцию или отправить документы по почте. В этом случае следует знать, какие документы нужно приложить к декларации 3-НДФЛ. Также важно знать, сколько процентов налога можно вернуть при получении вычета за лечение.

При подаче декларации 3-НДФЛ лично или по почте возвращаемые суммы налога могут быть получены через медицинские расходы. Для этого необходимо подтвердить свои расходы справками от медицинской организации.

Сколько вернут от расходов на лечение

В 2025 году граждане РФ вправе получить налоговый вычет за расходы на лечение. Для получения вычета необходимо оформить заявление налоговой инспекции и подать его по почте или лично в налоговую организацию.

Сумма налогового вычета за лечение в 2025 году составляет 13% от расходов на медицинские услуги. Чтобы получить возврат ндфл, нужно приложить к заявлению документы, подтверждающие медицинские расходы, такие как справки и счета.

Важно знать, что лечение должно быть проведено в медицинской организации, аккредитованной и зарегистрированной в РФ. В заявлении необходимо указать все расходы, которые планируется вернуть, включая расходы на лекарства и медицинские услуги.

Оформление налогового вычета происходит по форме 3-ндфл. Также необходимо указать свои персональные данные и данные организации, в которой работаетe. При заполнении заявления следует обратить внимание на правильность указания данных и подписи.

Получение налогового вычета за лечение возможно как при подаче налоговой декларации, так и отдельным заявлением. Если заявление подается отдельно, оно должно быть подписано работодателем или представителем организации, в которой работаете.

Сумма полученного вычета за лечение будет указана в налоговой декларации в графе «Сумма налоговых вычетов». При подаче налоговой декларации через интернет организациями, например, по электронной форме, можно получить возврат прямо на свою банковскую карту или указать реквизиты для перевода на счет.

Таким образом, при оформлении налогового вычета за лечение в 2025 году, граждане РФ могут получить возврат 13% от расходов на медицинские услуги и лекарства, сделанные в зарегистрированных медицинских организациях.

Что нужно знать о налоговых вычетах

Налоговые вычеты – это способ уменьшения суммы налога, который нужно заплатить государству. От каких конкретно налогов можно получить вычеты, зависит от законодательства каждой страны. В России, например, существует налоговый вычет за лечение и медицинские расходы.

Для получения налогового вычета за лечение и медицинские расходы в 2025 году, необходимо обратить внимание на следующие моменты:

- Кто имеет право на налоговый вычет? Вычет можно получить как физическим лицам, так и организациям.

- Какие расходы можно учесть при получении вычета? Это могут быть расходы на медицинские услуги, лекарства, приобретение медицинской техники и др. Необходимо приложить подтверждающие документы, например, справки или счета.

- Как оформить налоговую декларацию? Необходимо заполнить форму 3-НДФЛ и приложить к ней документы, подтверждающие расходы на лечение.

- На кого обратиться для получения вычета? Вычет можно получить через налоговую инспекцию или через работодателя. В случае получения вычета через работодателя, необходимо обратиться к отделу кадров и предоставить все необходимые документы.

- Сколько можно вернуть по налоговым вычетам? Максимальная сумма налогового вычета составляет 13% от размера расходов на лечение.

При получении налогового вычета за лечение и медицинские расходы в 2025 году также возможен получение документов по почте. Важно учесть новые правила оформления налоговой декларации и требования к подтверждению расходов на лечение, чтобы успешно получить налоговый вычет за данный год.

Новая форма 3-НДФЛ в 2025 году

В 2025 году в России вступает в силу новая форма 3-НДФЛ, которая предоставляет возможность получить налоговый вычет за медицинские расходы. Кто может получить данный вычет и какие документы нужно приложить к заявлению?

Владельцы медицинской страховки, осуществившие расходы на лечение в 2025 году, вправе обратить внимание на возможность получения налогового вычета. Для этого необходимо заполнить заявление и приложить подтверждения об оплаченных расходах. Сколько можно вернуть по данному вычету и куда обратиться для его получения?

Величина налогового вычета составляет 13% от суммы медицинских расходов. Для получения вычета нужно обратиться в налоговую инспекцию или оформить заявление по почте. При этом, необходимо учесть, что от расходов на лечение также можно уменьшать налоговую базу при подаче налоговой декларации.

Новая форма 3-НДФЛ предоставляет возможность получить вычет за лечение не только для себя, но и для своих иждивенцев. При подаче заявления лично или через организации, необходимо указать информацию о медицинских расходах, а также приложить справки и документы, подтверждающие эти расходы.

В течение 2025 года владельцы медицинской страховки могут оформить заявление на налоговый вычет и вернуть часть уплаченных налогов за медицинские расходы. Внимательно изучите новую форму 3-НДФЛ и получите возможность сократить свои налоговые платежи!

Какие документы приложить для подтверждения расходов

Для подтверждения расходов и получения налогового вычета за лечение в 2025 году необходимо приложить определенные документы. Это важно для того, чтобы налоговая организация могла проверить правильность расчета и вернуть вам НДФЛ.

Во-первых, необходимо предоставить документы, подтверждающие ваши расходы. Это могут быть справки из медицинской организации, где вы получали лечение, а также документы об оплате этих расходов, например, квитанции или счета.

Во-вторых, нужно заполнить и подать по форме 3-НДФЛ декларацию налоговым органам. В этой декларации вы указываете сумму расходов на лечение и просите вернуть вам часть НДФЛ в размере 13%.

Важно знать, что при получении налогового вычета за лечение в 2025 году необходимо обратить внимание на следующее:

- Приложенные документы должны быть оформлены правильно и соответствовать требованиям налоговых органов.

- Необходимо сохранить все оригиналы документов для возможной проверки.

- Расходы на лечение за себя, супруга и детей можно учитывать при налоговом вычете.

- Сумма возможного возврата НДФЛ зависит от ваших расходов на лечение и размера налога, который вы заплатили.

Оформление и подача документов для получения налогового вычета возможны через налоговую инспекцию лично или по почте. Важно знать, что ваш работодатель также вправе уменьшить размер налоговых вычетов, которые будут применяться к вашей заработной плате.

Таким образом, чтобы получить налоговый вычет за лечение в 2025 году, необходимо знать, какие документы приложить для подтверждения ваших расходов, а также следовать правилам и требованиям налоговых органов.

Уменьшаем налог через работодателя

Какие документы нужно приложить для получения налогового вычета за медицинские расходы в 2025 году через работодателя? На что обратить внимание при оформлении вычета? И сколько можно вернуть по 13% налога на доходы физических лиц (НДФЛ) в новая году?

Для получения налогового вычета налоговой декларации формы 3-НДФЛ не требуется. Работодатель вправе вернуть часть налога, уплаченного вам, при условии наличия подтверждения медицинской организации о расходах на медицинские услуги. Вам необходимо обратиться в медицинскую организацию, где вы получили лечение, и получить справку о расходах.

При оформлении вычета через работодателя не нужно самим предоставлять документы в налоговую инспекцию. Вам достаточно предоставить справку о расходах работодателю, который должен вернуть вам часть уплаченного налога. Обратите внимание, что организации могут иметь свои правила по оформлению и подаче заявления на возврат налога, поэтому стоит уточнить у своего работодателя какие документы нужно предоставить и каким образом оформить вычет.

Уменьшить налог можно только по тем расходам, которые произошли в текущем году. Если вам нужно вернуть часть налога за лечение в 2025 году, обратитесь к своему работодателю с подтверждающей справкой в течение этого года.

Через работодателя можно вернуть часть налога, уплаченного вами, по 13% способом. Учтите, что каждая организация имеет свои правила и процедуры по возвращению налоговых вычетов, поэтому важно знать их требования и соблюдать их при предоставлении документов.

Возвращаем НДФЛ через налоговую инспекцию

Налоговая инспекция предоставляет гражданам возможность получить налоговый вычет за медицинские расходы. Кто имеет право на этот вычет и как его получить?

На основании новой налоговой формы 3-НДФЛ, граждане могут вернуть 13% от расходов на лечение в 2025 году. Для этого необходимо оформить декларации и приложить подтверждающие документы.

Какие расходы учитываются при подаче декларации на получение налоговых вычетов? Это медицинские расходы на лечение, в том числе за медицинскую помощь, лекарства и медицинские услуги.

Способ получения вычета зависит от организации работы с налоговой инспекцией. Можно обратиться лично в налоговую инспекцию и оформить заявление и справки на месте. Также можно подать заявление и документы по почте.

Внимание! Граждане могут получить вычет только при наличии подтверждающих документов – справок или счетов-фактур.

Стоит знать, сколько можно вернуть по налогу 3-НДФЛ. Максимальная сумма налогового вычета составляет 120 тысяч рублей в год.

Для получения вычета необходимо обратиться к работодателю. Он вправе уменьшать налоговые расходы и оформить соответствующий документ.

Если вы решили вернуть НДФЛ через налоговую инспекцию, то вам понадобится заполнить форму 3-НДФЛ и приложить подтверждающие документы о медицинских расходах.

Способ 1. Оформление через работодателя

Если вы хотите получить налоговый вычет за медицинские расходы в 2025 году, то для начала нужно знать, что вычет можно оформить как лично, так и через своего работодателя.

1. В случае оформления через работодателя вам необходимо обратить внимание на следующие моменты:

- Подача заявления налоговой инспекции для получения налоговых вычетов происходит через своего работодателя.

- Для получения вычета работодателя нужно при подаче заявления приложить 3-НДФЛ (новая форма декларации) или почтовое уведомление о наличии 3-НДФЛ.

- Сумму, которую можно вернуть в виде вычета, можно узнать, обратившись в вашу налоговую инспекцию.

- Чтобы вернуть налог-вычет за медицинские расходы, нужно приложить к заявлению подтверждение о расходах, полученное от медицинской организации (например, справки, документы и т. д.).

2. Сколько можно вернуть в налог-вычете?

Стандартный налоговый вычет составляет 13% от суммы медицинских расходов. Сумму вычета можно узнать в вашей налоговой инспекции или у вашего работодателя.

3. Какие документы нужно приложить для оформления?

Для оформления вычета через работодателя необходимо заполнить специальную форму, которую можно получить у вашего работодателя или налоговой инспекции. Также нужно приложить подтверждение о медицинских расходах, полученное от медицинской организации.

4. Как получить налоговый вычет через работодателя?

Для получения налогового вычета через работодателя необходимо заполнить форму заявления и приложить все необходимые документы. Затем подписанную форму и документы нужно сдать своему работодателю. Работодатель вправе проверить правильность заполнения и подачи документов и, при условии их корректности, вернуть вам вычет в размере 13% от суммы медицинских расходов, указанных в декларации.