Продажа или дарение недвижимости может стать весьма сложной процедурой, особенно с точки зрения налоговых обязательств. В 2025 году в России были внесены изменения в законодательство, касающиеся налогообложения продажи и дарения имущества. Теперь необходимо учитывать ряд факторов и выполнять определенные обязательства перед налоговыми органами.

Согласно новым поправкам, при дарении недвижимости близкому родственнику (например, квартиры, подаренной родителем ребенку), даритель должен уплатить налог на доходы физических лиц (НДФЛ). Сумма налога составляет 13% от стоимости подаренного имущества и подлежит уплате в сроки, установленные законодательством.

Если же речь идет о продаже недвижимости, то здесь также вступает в силу налоговый сбор. Согласно новой системе налогообложения, продавец должен уплатить 3-НДФЛ (налог на доходы физических лиц) от суммы полученной за продажу недвижимости. Однако, есть некоторые виды недвижимости и категории граждан, освобожденные от налоговых обязательств при продаже имущества.

В целом, новые поправки в законодательстве касательно налогов при продаже и дарении недвижимости оказывают существенное влияние на тех, кто планирует сделать подарок или продать свое имущество. Поэтому, перед принятием решения, необходимо внимательно изучить действующие налоговые правила и соблюдать все нормы и условия, установленные законом.

Налог на имущество

В России налог на имущество платит лицо, которому принадлежит недвижимость или другое имущество. Налог оценивается в зависимости от кадастровой стоимости объекта.

При продаже и дарении недвижимости также встает вопрос о налоговых обязательствах. Виды налоговых обязательств могут изменяться в зависимости от вида сделки.

В случае продажи квартиры или дома родственником, продавец (даритель) должен заплатить налог на доход в размере 13% от стоимости продажи (дарения). Сроки подачи декларации и уплаты налога указаны в законодательстве.

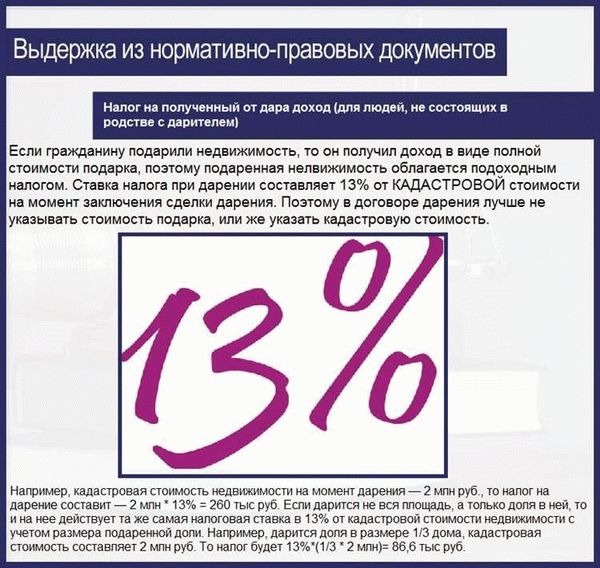

Если недвижимость передается в подарок не близким родственником, даритель также обязан заплатить налог на доход в размере 13% от кадастровой стоимости имущества. Сроки подачи декларации и уплаты налога также определены в законодательстве.

Для родственников, получивших недвижимость в подарок, налог на имущество не платится. Однако, в данном случае, родственник должен предоставить сведения о полученном подарке при подаче декларации по налогу на доход 3-НДФЛ.

Поправки в законодательстве о налоге на имущество могут внести изменения в налоговые обязательства при продаже и дарении недвижимости в будущем. Поэтому необходимо следить за изменениями в налоговом законодательстве и консультироваться со специалистами в данной области.

Платит ли даритель налог за подарок не родственнику

В налоговом законодательстве России есть ряд правил и поправок, касающихся налогообложения при дарении недвижимости.

Одна из главных особенностей состоит в том, что налоговая обязанность возникает не только при продаже имущества, но и при его дарении.

В случае, когда недвижимость передается близким родственником, таким как супруг, родитель или ребенок, налог на подаренное имущество не взимается.

Однако, если даритель решил подарить имущество кому-то другому, то он должен будет заплатить налог на подаренное имущество.

Ставка налога определяется в зависимости от вида имущества и может составлять 13% или 30% от его стоимости.

Также необходимо учесть сроки подачи налоговой декларации и уплаты налога — они должны быть не позднее 3 месяцев с момента дарения.

Для определения налоговой ставки используется понятие «подарок» в широком смысле.

В налоговом законодательстве также указано, что подарком считается передача имущества безвозмездно или по символической цене.

Таким образом, даритель, подаривший недвижимость не родственнику, обязан уплатить налог на подаренное имущество в соответствии с действующим законодательством.

Сроки подачи налоговой декларации и уплаты налога необходимо соблюдать, чтобы избежать штрафных санкций.

Изменения в налоговом законодательстве

В 2025 году в налоговом законодательстве были внесены поправки, которые касаются налогообложения при продаже и дарении недвижимости. Подача налоговых деклараций и уплата налогов по этим операциям теперь регулируются изменениями, сделанными в законе о налоге на доходы физических лиц (3-НДФЛ).

Согласно новым правилам, при продаже недвижимости налог платит владелец объекта недвижимости. Размер налога зависит от типа и сроков владения недвижимым имуществом. Также налоговые обязательства устанавливаются при передаче имущества по дарению.

Однако есть исключение: если недвижимость продается или дарится близким родственником, налог не взимается. Под «близким родственником» считается супруг(а), родители или дети дарителя или продавца.

При дарении недвижимости налог платит даритель. Сумма налога в этом случае рассчитывается исходя из кадастровой стоимости имущества.

Для уплаты налога по дарению или продаже недвижимости необходимо подать декларацию в налоговую службу. Отсутствие декларации или неправильный расчет налога может привести к наложению штрафов и затруднениям при сделках с недвижимостью.

Поправки в НДФЛ при продаже подаренного имущества

В соответствии с изменениями в налоговом законодательстве, внесенными поправками в 3-НДФЛ, при продаже подаренного имущества установлены особые сроки и порядок уплаты налогов.

Если подарок представляет собой недвижимость, то даритель не платит налог на подачи дарении. Однако при последующей продаже данной недвижимости будет начислен налог на доходы физических лиц (НДФЛ).

Считается, что подаренное имущество продано по рыночной стоимости и налоговая база определяется в размере разницы между стоимостью имущества на момент его продажи и стоимостью на момент получения в подарок.

Для близких родственников (родители, супруги, дети) действуют особые правила. Если подаренное имущество было в собственности более трех лет, то продажа такого имущества освобождается от уплаты НДФЛ.

При продаже подаренной недвижимости, подлежащей налогообложению, налоговые обязательства возникают на стороне покупателя. Он обязан уплатить налог в течение 30 дней с момента сделки.

- Даритель, дарящий недвижимость, не платит налог.

- Покупатель, при продаже подаренной недвижимости, платит НДФЛ в течение 30 дней.

- Близкие родственники освобождены от уплаты НДФЛ при продаже подаренной недвижимости, если она была в их собственности более трех лет.

Сроки подачи 3-НДФЛ при дарении квартиры не родственнику

В налоговом законодательстве РФ существуют различные виды налогов, которые взимаются при продаже или дарении недвижимости. Одним из таких налогов является налог на доходы физических лиц (3-НДФЛ).

Кто платит налог при дарении квартиры не родственнику? В соответствии с поправками к законодательству, даритель, то есть лицо, которое осуществляет передачу имущества в качестве подарка, обязан уплатить налог на доходы физических лиц (3-НДФЛ).

Изменения в законодательстве установили, что сроки подачи 3-НДФЛ при дарении недвижимости не родственнику составляют 30 календарных дней с момента факта дарения. Даритель должен заполнить специальную налоговую декларацию и предоставить ее в налоговый орган по месту своего учета.

Подаренное имущество оценивается по рыночной стоимости на момент дарения. Для определения этой стоимости может потребоваться проведение оценки имущества независимым оценщиком.

В целях оптимизации налоговых обязательств рекомендуется обратиться за юридической консультацией к специалистам, которые помогут правильно оформить дарение квартиры не родственнику, соблюсти все сроки и предоставить необходимую документацию.

Виды налогов на недвижимость

В Российском законодательстве существуют различные виды налогов, которые могут быть связаны с продажей или дарением недвижимости. Один из таких налогов — НДФЛ (налог на доходы физических лиц). Он обязателен для уплаты при продаже недвижимости, включая дарение данного имущества.

Если недвижимость передается в дарение близким родственникам (родителям, детям, супругам), то к налоговым обязательствам добавляется налог на дарение. Сроки и суммы уплаты этого налога могут зависеть от стоимости подаренного имущества.

Изменения в налоговом законодательстве привели к тому, что квартиры, переданные в дарение, теперь также попадают под действие НДФЛ. Ранее такой налоговой обязанности не считалось.

Однако, существуют поправки в законодательстве, согласно которым подарок недвижимости, переданный родственнику ближайшей крови (родителю, детям), освобождается от уплаты налога на дарение.

Кто и в каких ситуациях платит налог при продаже или дарении недвижимости — зависит от различных факторов, таких как срок владения имуществом, сумма полученных средств и другие. Необходимо учитывать данные факторы при подаче налоговой декларации и рассмотрении соответствующих налоговых законов.

Важно отметить, что налог на имущество не является прямо связанным с продажей или дарением недвижимости. Он взимается независимо от данных операций и обычно уплачивается ежегодно собственниками имущества. Сумма налога зависит от стоимости и типа недвижимого имущества.

Кто считается близким родственником

В законодательстве о налоговом дарении и продаже недвижимости определены определенные виды родственных отношений, при которых действуют поправки по налогам. В случае дарения квартиры родственнику, налог на подарок не платится, если даритель и получатель являются близкими родственниками.

Кто считается близким родственником? В рамках законодательства считаются близкими родственниками следующие категории лиц: супруги, родители, дети, усыновители, усыновленные, братья и сестры, бабушки и дедушки, внуки и бывшие супруги.

Однако при продаже недвижимости родственнику возможны изменения в плане налогов. Так, при продаже имущества близкому родственнику необходимо уплатить налог в размере 13% от декларированной стоимости продаваемого недвижимого имущества. В этом случае налоговые обязательства возникают и должны быть выполнены в установленные сроки.

Если родственник не является близким по законодательству, то в случае дарения квартиры подаренное имущество попадает под влияние налога на подарок, и даритель должен уплатить 13% налога с основания налога. В данном случае возникают обязательства по представлению в налоговую декларации бланка 3-НДФЛ, которая подается в сроки, установленные налоговым законодательством.

Таким образом, знание того, кто считается близким родственником, является значимым для определения налоговых обязательств при продаже и дарении недвижимости. В случае дарения квартиры родственнику налог не платится, а при продаже недвижимости близкому родственнику необходимо уплатить 13% налог.