- Ставки НДФЛ и налоговые вычеты для иностранцев

- НДФЛ: обязательный налог для всех работников

- Различные ставки НДФЛ для налоговых резидентов и нерезидентов

- Налоговый статус и его влияние на ставки НДФЛ

- Как определить свой налоговый статус

- Различные виды деятельности и их обложение НДФЛ

- Налоговые вычеты и их получение для иностранцев

- Дополнительные факторы, влияющие на налогообложение иностранцев

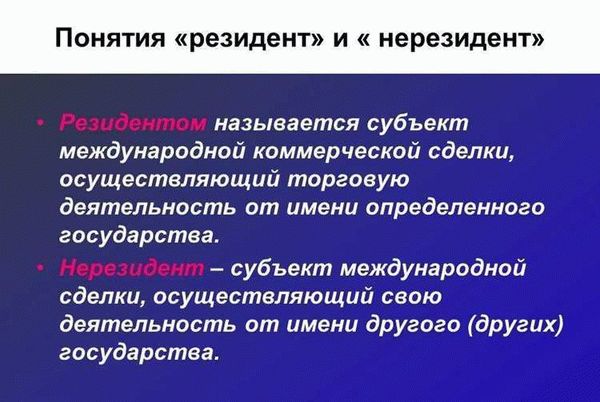

Когда иностранец работает в другой стране, у него обязательно возникает вопрос о налогообложении его доходов. В России система налогообложения физических лиц основана на принципе налогового резидентства. Это означает, что иностранцы, работающие на территории России, могут быть как налоговыми резидентами, так и нерезидентами.

Налоговый резидент — это лицо, которое проживает в России более 183 дней в течение календарного года. Такой иностранец облагается налогом на доходы физических лиц (НДФЛ). Налоговые ставки для резидентов и нерезидентов разными. Также зависят от этого статуса возможность получения налоговых вычетов.

Налоговый нерезидент, в свою очередь, платит налог по другим ставкам, которые могут быть выше, чем для резидентов. Статус резидента или нерезидента влияет на налогообложение всех доходов иностранца, получаемых от разных источников: работником, самозанятым или предпринимателем в России.

Ставки НДФЛ и налоговые вычеты для иностранцев

Статус иностранца, который работает официально в России, влияет на его обязанности по уплате налогов и получение налоговых вычетов. Все иностранные граждане должны платить налог на доходы физических лиц (НДФЛ).

Ставка НДФЛ для иностранцев зависит от их налогового статуса и доходов. Для резидентов, которые проживают в России более 183 дней в году, ставка составляет 13%. Нерезиденты обязаны уплачивать налог по ставке 30%. Но эта ставка может быть снижена в соответствии с соглашениями о двойном налогообложении, которые Россия заключила со многими странами.

Иностранные работники имеют право на налоговые вычеты, которые позволяют уменьшить сумму подлежащего уплате налога. Налоговые вычеты могут быть предоставлены за определенные расходы, такие как обучение, медицинские услуги, страхование и пенсионные взносы. Каждый работник имеет право подавать заявление на налоговый вычет самостоятельно. Для получения вычетов необходимо предоставить соответствующие документы, подтверждающие расходы.

Таким образом, ставки НДФЛ и налоговые вычеты для иностранцев зависят от их налогового статуса и доходов. Важно быть в курсе налоговых обязанностей и возможностей получения вычетов для каждого иностранца, который работает официально в России.

НДФЛ: обязательный налог для всех работников

Налог на доходы физических лиц (НДФЛ) является обязательным налогом, который должен быть уплачен каждым работником, включая иностранцев. Ставка этого налога зависит от налогового статуса каждого работника и влияет на получение налоговых вычетов.

НДФЛ облагается всеми работниками, включая иностранцев, независимо от их статуса. Независимо от того, является ли работник резидентом или нерезидентом, заработанные им доходы облагаются налогом. Однако ставки и возможности налоговых вычетов могут различаться в зависимости от статуса налогоплательщика.

Ставки НДФЛ для иностранных работников могут быть разными. Когда иностранец работает официально и выплачивается заработная плата, он платит налог на основе ставок, которые применяются к его доходам. При этом он может иметь право на различные налоговые вычеты.

Статус налогового резидента или нерезидента влияет на доступность налоговых вычетов. Например, налоговые вычеты, которые предоставляются для расходов на обучение или лечение, могут быть доступны только для резидентов. Поэтому важно знать свой налоговый статус и ставки НДФЛ, которые применяются к иностранцам работника.

НДФЛ является обязательным налогом для всех работников, включая иностранцев. Каждый работник должен уплатить налог на основе своих доходов и в соответствии со своим налоговым статусом.

Различные ставки НДФЛ для налоговых резидентов и нерезидентов

Ставки налога на доходы физических лиц (НДФЛ) в России различаются в зависимости от статуса налогоплательщика. Это касается как российских граждан, так и иностранцев, проживающих или работающих в стране.

Влияет налоговый статус налогового резидента или нерезидента на ставку НДФЛ, которую он должен платить. Налоговый резидент — это лицо, которое официально проживает в России более 183 дней в течение календарного года. Налоговый нерезидент — это лицо, которое не соответствует этому условию.

Для налоговых резидентов ставка НДФЛ составляет 13% на все доходы. Это включает в себя заработную плату, аренду недвижимости, проценты по депозитам и другие доходы.

Для налоговых нерезидентов ставки НДФЛ могут быть разными. Например, если иностранец работает официально в России по рабочей визе, то ставка НДФЛ будет такой же, как для резидентов — 13%. Однако, если иностранец получает доходы от других источников, например, от аренды недвижимости в России, то ставка НДФЛ составит 30%.

Кроме того, наличие различных налоговых вычетов также зависит от статуса налогоплательщика. Налоговые резиденты имеют больше возможностей для получения вычетов, таких как вычеты на детей, на ипотеку и другие. Налоговые нерезиденты могут иметь ограниченные возможности для вычетов.

Таким образом, ставки НДФЛ для налоговых резидентов и нерезидентов различаются и зависят от статуса налогоплательщика, его доходов и деятельности в России. Важно помнить, что каждый случай может быть индивидуальным, и облагается ли иностранец налогом или нет, а также какие ставки и вычеты он может получить, должно быть официально оформлено согласно налоговому законодательству.

Налоговый статус и его влияние на ставки НДФЛ

Налоговый статус физических лиц — это важная категория, которая определяет, какие ставки НДФЛ могут применяться к их доходам. В России налоговым резидентом считается лицо, которое проживает на территории страны более 183 дней в году. Нерезидентом же является лицо, которое не отвечает этому условию.

Налоговый статус непосредственно влияет на ставки НДФЛ. Резиденты обязаны платить налог по ставке 13%, а нерезиденты — 30%. Это связано с тем, что резиденты России имеют больше прав и преимуществ, включая налоговые вычеты и льготы, поэтому их налоговая нагрузка ниже.

Получение налогового вычета также зависит от налогового статуса. Резиденты имеют больше возможностей для получения вычетов, чем нерезиденты. Например, резиденты могут воспользоваться вычетом на детей, образование, медицинские расходы и другие расходы, связанные с улучшением жизненного уровня. Налоговый статус нерезидента может ограничить возможности для получения таких вычетов.

Обязательное облагаемое налогом доходы физических лиц, включая иностранцев, должны быть указаны и облагаются ставкой НДФЛ. При этом налог может списываться ежемесячно из зарплаты или выплачивается отдельно в случае других видов доходов. Важно помнить, что ставки НДФЛ для иностранцев и резидентов могут различаться, и это зависит от их налогового статуса и деятельности в России.

- Налоговый статус резидента включает налоговые льготы и вычеты, что может снизить налоговую нагрузку.

- Налоговый статус нерезидента подразумевает более высокие ставки НДФЛ и ограничения на налоговые вычеты.

- Зарплата и другие доходы иностранцев в России обязательно облагаются налогом.

В целом, налоговый статус физических лиц имеет большое значение для определения ставок НДФЛ и возможностей получения налоговых вычетов. Резиденты имеют больше прав и преимуществ по сравнению с нерезидентами, что может снизить их налоговую нагрузку.

Как определить свой налоговый статус

Определение налогового статуса зависит от официального и физического пребывания иностранца на территории страны. Это статус, который влияет на обязательность получения налогового идентификационного номера (ИНН) и платежи по налогу на доходы физических лиц (НДФЛ).

Для каждого иностранца, работающего на территории России, важно знать, какой налоговый статус касается его доходов. Налоговый статус определяет ставки налогов, налоговые вычеты и сроки для их использования. Он также влияет на то, обязательно ли иностранцу быть налоговым резидентом и платить налоги в России.

Обычно налоговый статус определяется наличием договора о предоставлении услуг или о трудоустройстве с работником иностранца. Если срок пребывания иностранца на территории России превышает 183 дня в году (непоследовательно или последовательно), либо иностранец рассматривается как резидент согласно договору о предотвращении двойного налогообложения, то он облагается налогом по резидентским ставкам (НДФЛ).

Если иностранный работник находится в России менее 183 дней в году, его доходы облагаются налогом по нерезидентским ставкам (НДФЛ). В этом случае различные виды доходов иностранца, полученные на территории России, могут быть облагаемыми налогом и подлежать различным вычетам в соответствии с законодательством Российской Федерации.

Различные виды деятельности и их обложение НДФЛ

Каждый работник, независимо от своего статуса, лицезрения иностранца, облагается налогом на доходы физических лиц (НДФЛ). Ставки этого налога зависят от статуса иностранца и влияют на получение налоговых вычетов.

В зависимости от вида деятельности, на которую официально работает иностранный работник, обложение НДФЛ может быть разными. Например, работник, который является налоговым резидентом России, платит НДФЛ по ставке 13% для доходов от трудовой деятельности.

Однако, если иностранец работает в России на основании специальных правил (например, как артист, спортсмен, ученый и т.д.), то ставка НДФЛ составляет 30% для доходов от этой деятельности. Также следует отметить, что иностранные специалисты могут пользоваться налоговыми вычетами, которые позволяют снизить сумму налога, основываясь на конкретных критериях (например, наличие иждивенцев, обучение и т.д.).

Таким образом, каждая вид деятельности, которую официально осуществляет иностранный работник, облагается НДФЛ по разным ставкам. Важно также учесть, что получение налоговых вычетов также зависит от статуса иностранца.

Налоговые вычеты и их получение для иностранцев

Иностранный гражданин, работающий на территории Российской Федерации, обязательно облагается налогом на доходы физических лиц (НДФЛ). Величина этого налога зависит от статуса налогового резидента или нерезидента, и, соответственно, ставки могут быть разными.

Однако статус налогового резидента или нерезидента также влияет на возможность получения налоговых вычетов. Налоговый вычет — это сумма денег, которую каждый работник может отнести на себя как уменьшение налогооблагаемой базы. Получение налогового вычета обязательно для каждого иностранца, который работает официально и получает доходы в России.

Процедура получения налогового вычета заключается в подаче заявления на этот вычет. Заявление предоставляется в налоговую инспекцию, в которой иностранец зарегистрирован в качестве налогоплательщика. Обычно такая регистрация возникает автоматически при получении вида на жительство или разрешения на работу в России.

Иностранные работники, как и российские граждане, имеют право на различные виды налоговых вычетов, в том числе на вычеты по детям, образованию, медицинским расходам и другим. Все эти вычеты могут существенно снизить сумму налога, который платит иностранец.

Однако стоит отметить, что получение налоговых вычетов может быть ограничено для нерезидентов или иметь свои особенности. Например, некоторые вычеты могут предоставляться только налоговым резидентам или могут иметь определенные ограничения по сумме.

Таким образом, для иностранцев очень важно быть в курсе всех правил и процедур, связанных с налоговыми вычетами и налоговым резидентом или нерезидентом, чтобы иметь возможность уменьшить сумму налога, который они платят в России.

Дополнительные факторы, влияющие на налогообложение иностранцев

Статус налогового резидента или нерезидента играет важную роль в определении налогового обязательства каждого иностранца. Обязательные платежи в виде налогов могут касаться как физических лиц, так и работников-иностранцев.

При этом ставки налогов могут быть разными и зависеть от множества факторов. Какие-то иностранцы могут быть облагаемы налогом на доходы физических лиц (НДФЛ), а другие – нет. Размер доходов иностранцев также влияет на степень их налогообложения.

Официальный статус налогового резидента или нерезидента каждый иностранец может получить в соответствии с законодательством. Этот статус влияет на множество аспектов, включая ставки налогов и возможность получения налоговых вычетов.

Дополнительно, иностранцы, работающие в другой стране, обязательно должны знать об особенностях налогообложения в этой стране. Ведь налоговая система может отличаться от системы, принятой в их родной стране.

Необходимо отметить, что иностранцы, работающие на территории другой страны, могут иметь возможность получать различные налоговые вычеты. Это также влияет на уровень налогообложения иностранца и может облегчить его финансовое положение.