- Что такое ходатайство о снижении штрафа в налоговую инспекцию?

- Определение ходатайства

- Налоговая инспекция и штрафы

- Когда и для кого может быть необходимо подать ходатайство?

- Ошибки и нарушения при налоговой декларации

- Другие ситуации, требующие снижения штрафа

- Как составить ходатайство о снижении штрафа?

- Формат и структура ходатайства

- Обоснование необходимости снижения штрафа

Уважаемое руководство налоговой инспекции!

Я, нижеподписавшийся, Иванов Иван Иванович, адресуя данное ходатайство, прошу Вас рассмотреть возможность снижения штрафа, наложенного на меня в соответствии с Налоговым кодексом РФ.

Согласно протоколу проверки от 15 мая 2021 года, в отношении моего предприятия, был наложен штраф в размере 100 000 рублей за нарушение налогового законодательства. Однако, я хотел бы обратить Ваше внимание на то, что эта нарушение было совершено по не зависящим от меня обстоятельствам, а именно: халатности со стороны моего бухгалтера и неправильного толкования норм Налогового кодекса.

Я прикладываю копии документов, подтверждающих мои слова: письменное объяснение бухгалтера, в котором она признает свою вину и готова нести наказание, а также заключение независимого эксперта, подтверждающее отсутствие у меня мотивации осуществить подобное нарушение.

Прошу Вас рассмотреть данное обращение с пониманием и снизить размер наложенного штрафа, учитывая вышеуказанные обстоятельства.

С уважением,

Иванов Иван Иванович

Что такое ходатайство о снижении штрафа в налоговую инспекцию?

Ходатайство о снижении штрафа в налоговую инспекцию — это официальный запрос, направленный налогоплательщиком или его представителем в налоговую инспекцию с просьбой о снижении или отмене налогового штрафа, назначенного за нарушение налогового законодательства.

Ходатайство о снижении штрафа может быть подано в случае, если налогоплательщик признает свою вину в нарушении, но считает налоговый штраф несправедливо высоким или несоразмерным нарушению. В ходатайстве налогоплательщик должен обосновать свою позицию и привести доказательства необходимости снижения штрафа.

Ходатайство о снижении штрафа должно быть составлено в соответствии с требованиями налогового законодательства и правилами налоговой инспекции. В нем следует указать данные налогоплательщика, описание нарушения, за которое был назначен штраф, а также аргументированно объяснить причины, по которым налоговый штраф считается несправедливым. Ходатайство должно быть подписано налогоплательщиком или его представителем и направлено в налоговую инспекцию по почте или лично в офис.

На основании ходатайства о снижении штрафа налоговая инспекция проводит рассмотрение дела и может принять решение о снижении штрафа, полном отказе в его снижении или запросе дополнительной информации у налогоплательщика. Решение налоговой инспекции может быть оспорено налогоплательщиком в судебном порядке.

Определение ходатайства

Ходатайство представляет собой письменную просьбу или заявление, которое составляется и направляется субъектом налогообложения в налоговую инспекцию. Целью ходатайства может быть изменение предписания налогового органа, пересмотр ранее принятого решения или снижение суммы налогового штрафа.

Ходатайство должно содержать все необходимые аргументы и основания для удовлетворения просьбы субъекта налогообложения. В нем следует указать реквизиты налогового органа, наименование и адрес отправителя, дату написания ходатайства.

Также в ходатайстве необходимо детально описать суть просьбы, указать причины, которые объясняют необходимость снижения штрафа, и привести соответствующие юридические нормы и документы в поддержку своих аргументов. Представляется целесообразным приложить к ходатайству все необходимые доказательства, такие как бухгалтерская отчетность, договоры, справки о доходах и расходах и прочие документы.

Налоговая инспекция и штрафы

Налоговая инспекция играет важную роль в сфере налогообложения, контролируя и собирая налоги с предпринимателей и организаций. Одним из мер контроля является назначение штрафов за нарушение налогового законодательства.

Штрафы налоговой инспекции могут быть назначены в случае несоблюдения предпринимателем или организацией требований налогового кодекса. Нарушения могут быть связаны с несвоевременной подачей налоговой декларации, неправильным расчетом налогов, отсутствием или неправильным ведением учетной документации и так далее.

Штрафы налоговой инспекции выражаются в определенной денежной сумме, которую должен заплатить нарушитель. Величина штрафа зависит от характера нарушения и может быть разной для разных категорий налогоплательщиков. Но в любом случае, уплата штрафа является обязательным требованием к нарушителю.

Однако, в определенных случаях можно обратиться с ходатайством о снижении штрафа в налоговую инспекцию. В ходатайстве необходимо указать основания, по которым предприниматель или организация просит уменьшить штраф. Такими основаниями могут быть, например, финансовые трудности налогоплательщика, непреднамеренное нарушение, исправление нарушения в установленные сроки и т.д. Ответ на ходатайство будет рассмотрен налоговой инспекцией в каждом конкретном случае.

Когда и для кого может быть необходимо подать ходатайство?

Подача ходатайства о снижении штрафа в налоговую инспекцию может быть необходима в различных случаях. Основными причинами подачи ходатайства являются:

- Невозможность оплатить штраф полностью из-за финансовых трудностей. Если штрафная сумма слишком велика и ее оплата может серьезно подорвать финансовое положение организации или физического лица, можно подать ходатайство о снижении штрафа.

- Отсутствие вины в нарушении. Если налоговая инспекция наложила штраф неправомерно или необоснованно, можно обратиться с ходатайством о снижении штрафа, предоставив соответствующие доказательства.

- Наличие смягчающих обстоятельств. Если нарушение было совершено не нарочно или по неизбежным обстоятельствам, можно подать ходатайство о снижении штрафа, указав на эти обстоятельства.

- Наличие ранее наложенных штрафов. Если организация или физическое лицо уже были наказаны штрафами в ближайшем прошлом и не могут справиться с новым штрафом, можно подать ходатайство о снижении штрафа.

Ходатайство о снижении штрафа следует подавать в тех случаях, когда есть законные основания для его снижения и плательщик не может справиться с полной суммой штрафа. Важно при подаче ходатайства предоставить все необходимые документы и аргументы, чтобы убедить налоговую инспекцию в обоснованности и справедливости снижения штрафа.

Ошибки и нарушения при налоговой декларации

Налоговая декларация является важным инструментом подотчетности перед налоговыми органами и позволяет предоставить информацию о доходах и расходах физических или юридических лиц. Однако, при заполнении налоговой декларации могут возникнуть ошибки и нарушения, которые могут привести к нежелательным последствиям.

Одной из наиболее распространенных ошибок при заполнении налоговой декларации является неправильное указание сумм доходов и расходов. Это может произойти из-за небрежности или неправильного понимания требований закона. Неправильное указание сумм может привести к недостаточному уплате налогов или, наоборот, переплате, что может осложнить процесс взаимодействия с налоговыми органами.

Важно также правильно указать все необходимые сведения о заполнении налоговой декларации, такие как суммы налоговых вычетов, суммы прочих доходов, налоговые ставки и т.д. Неправильное заполнение этих сведений может привести к ошибочному расчету налоговой суммы и в дальнейшем привести к нарушению закона и финансовым штрафам.

Более серьезным нарушением при заполнении налоговой декларации является умышленное утаивание доходов или не указание определенных сведений о доходах и расходах. Это может быть предпринято с целью уклонения от уплаты налогов или с целью сокрытия части операций, проводимых физическим или юридическим лицом. Умышленное утаивание доходов рассматривается в налоговом законодательстве как серьезное нарушение и влечет за собой наказание в виде финансовых штрафов и возможного уголовного преследования.

Итак, при заполнении налоговой декларации необходимо быть внимательным и тщательно проверять все сведения и суммы доходов и расходов. Неправильное заполнение декларации может привести к нежелательным последствиям в виде финансовых штрафов и уголовной ответственности. Рекомендуется также обращаться к специалистам, чтобы получить профессиональную помощь при заполнении налоговых деклараций и избежать возможных ошибок и нарушений.

Другие ситуации, требующие снижения штрафа

Возможность снижения штрафа может быть рассмотрена в различных ситуациях, связанных с налоговыми нарушениями. Одной из таких ситуаций является случай, когда нарушение произошло по вине посредника или консультанта, к которым обратился налогоплательщик для получения налоговых услуг.

В такой ситуации налогоплательщик может обратиться в налоговую инспекцию с ходатайством о снижении штрафа, указывая на то, что он доверился профессионалу, который несет ответственность за возникшую ошибку или нарушение.

Также возможность снижения штрафа может рассматриваться, если налогоплательщик может доказать снижение своих доходов или убытков в период налогообложения. В этом случае он может обратиться в налоговую инспекцию с доказательствами и просить снизить размер налоговых санкций.

Еще одной ситуацией, требующей снижения штрафа, является возможность налогоплательщика предоставить доказательства факта исполнения обязанностей по исправлению ошибок, обнаруженных в результате налоговой проверки. Налогоплательщик может обратиться с ходатайством о снижении штрафа, указывая на факты исправления ошибок и предоставляя доказательства своей деятельности.

Все указанные ситуации требуют тщательного изучения и анализа документов налогоплательщика для принятия обоснованного решения о снижении штрафа. В каждом конкретном случае следует обратиться к налоговому законодательству и консультироваться с юристом или налоговым консультантом для оценки возможностей и перспектив обжалования штрафа.

Как составить ходатайство о снижении штрафа?

Ходатайство о снижении штрафа в налоговую инспекцию следует составлять с особой тщательностью, учитывая требования и нюансы данной процедуры.

В начале ходатайства необходимо указать реквизиты налогоплательщика — полное наименование организации (или ФИО, если речь идет о физическом лице), ИНН, КПП, адрес местонахождения или регистрации.

Затем следует указать причину, по которой запрашивается снижение штрафа. При этом желательно подробно описать обстоятельства, которые привели к нарушению и появлению штрафа, а также указать, какие меры были предприняты для устранения нарушений.

В ходатайстве нужно подробно обосновать необходимость снижения штрафа, приводя аргументы, возможно, ссылаясь на законы, нормативные акты или высказывания специалистов в области налогового права.

Также рекомендуется приложить к ходатайству соответствующие документы, которые подтверждают указанные в ходатайстве факты и аргументы.

В конце ходатайства следует указать контактную информацию и подпись налогоплательщика или его представителя.

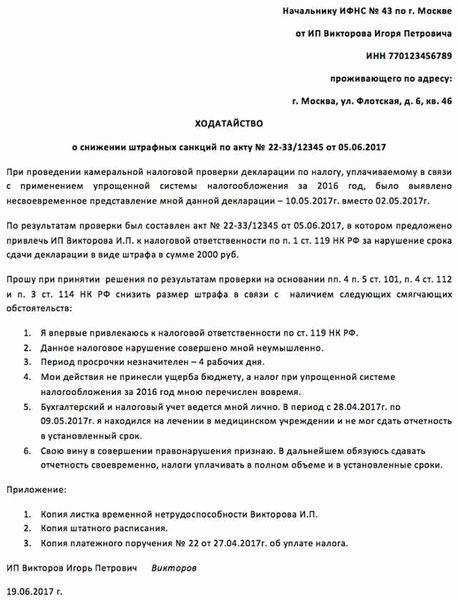

Формат и структура ходатайства

Ходатайство о снижении штрафа в налоговую инспекцию является официальным документом, в котором налогоплательщик просит о снижении или отмене наложенного на него штрафа.

Оформление ходатайства должно соответствовать определенному формату и содержать определенную структуру:

- Заголовок. В начале ходатайства следует указать название документа – «Ходатайство о снижении штрафа». Заголовок должен быть выделен отдельным абзацем и быть написан жирным шрифтом.

- Вступительная часть. После заголовка следует вступительная часть, в которой указывается полное наименование налогоплательщика, его адрес и реквизиты.

- Содержание ходатайства. Далее следует основная часть ходатайства, в которой налогоплательщик указывает причину, по которой он просит снизить или отменить наложенный штраф. В этой части следует подробно описать обстоятельства, свидетельствующие о невиновности налогоплательщика или об отсутствии возможности вовремя исполнить обязанности.

- Заключительная часть. В конце ходатайства следует оставить место для подписи налогоплательщика и его полных инициалов.

Ходатайство о снижении штрафа должно быть составлено в письменной форме и иметь определенный формат и структуру. Соблюдение этих требований поможет налогоплательщику повысить шансы на положительное решение по его ходатайству.

Обоснование необходимости снижения штрафа

В связи с возложением на нас штрафа со стороны налоговой инспекции, мы обращаемся с просьбой рассмотреть возможность снижения данной суммы. В свою очередь, приводим основные аргументы, подтверждающие необходимость снижения штрафа.

1. Ситуация обусловлена непредвиденными обстоятельствами.

В ходе проведения налоговой проверки, выявлены некоторые нарушения, которые были совершены по причине изменения налогового законодательства, о котором мы не были уведомлены. В связи с этим, считаем, что возникшая ситуация была вызвана непредвиденными обстоятельствами, которые не зависели от нашей воли.

2. Добросовестность в исполнении налоговых обязательств.

Организация всегда старается исполнять свои налоговые обязательства в срок и соблюдать требования налогового законодательства. В прошлом у нас нет истории нарушений, что является доказательством нашей добросовестности и ответственности в отношении уплаты налогов.

3. Готовность к исправлению ошибок и предотвращению повторных нарушений.

Мы осознаем допущенные ошибки и готовы принять меры для их исправления. Предлагаем разработать план мероприятий, направленных на устранение выявленных нарушений и предотвращение повторного возникновения подобных ситуаций.

4. Благоприятный финансовый и экономический статус организации.

Организация имеет стабильные финансовые и экономические показатели. Уплата предложенной суммы штрафа может оказаться значительным финансовым бременем для компании и негативно повлиять на ее деятельность. Снижение штрафных санкций позволит нам сохранить финансовую стабильность и продолжить развитие нашего предприятия.