- Как заполнить и подать заявление на налоговый вычет по 3-НДФЛ

- Что такое 3-НДФЛ и налоговый вычет

- Какие документы нужны для подачи заявления?

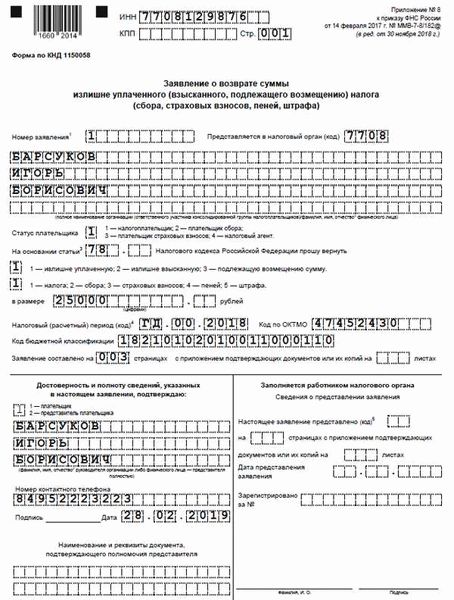

- Образец заполнения заявления на налоговый вычет по 3-НДФЛ

- КНД 1150058: что это за документ

- Зачем нужно заполнять КНД 1150058

- Какие данные нужно указывать в КНД 1150058?

На сегодняшний день многие граждане России задаются вопросом о возможности получения налогового вычета по 3-НДФЛ. Что это такое и для кого предназначено?

Налоговый вычет по 3-НДФЛ — это возможность вернуть излишне уплаченные налоги за определенный год. Согласно КНД 1150058: «Порядок заполнения и представления заявления о возврате (зачете) излишне уплаченных сумм налога на доходы физических лиц для целей налогового вычета по НДФЛ», граждане имеют право заполнять и подавать заявление на налоговый вычет самостоятельно.

Когда возникает необходимость в заполнении заявления на возврат налоговой переплаты? В основном, это происходит, если гражданин уплатил больше налогов, чем должен был. Но как правильно составить заявление? Как быстро и без лишних сложностей получить свои деньги обратно?

Сначала нужно указать в заявлении свои персональные данные, а также сумму переплаты. Затем необходимо заполнить документ согласно указанным инструкциям, приложить к нему необходимые документы и представить в налоговую инспекцию своего региона. После этого налоговая инспекция произведет проверку и вернет вам переплату.

Как заполнить и подать заявление на налоговый вычет по 3-НДФЛ

Налоговый вычет по 3-НДФЛ — это возможность получить часть уплаченного налога по декларации на доходы физических лиц возвратом или учетом его на будущие годы. Для получения такого вычета необходимо заполнить и подать соответствующее заявление в налоговую инспекцию.

Что нужно указать в заявлении? В заявлении нужно указать свои персональные данные, сумму уплаченного налога, год, за который вы хотите получить вычет, а также указать причину возврата налога (например, переплата по 3-НДФЛ). Образец заявления можно найти на официальном сайте налоговой инспекции.

Как правильно заполнить заявление? Заполнять заявление нужно в соответствии с указаниями и образцом, предоставленным на сайте налоговой инспекции. Обязательно проверьте все данные на правильность заполнения и орфографические ошибки. Если вам нужно заполнить заявление за несколько лет, укажите суммы уплаченного налога за каждый год отдельно.

Как подать заявление? Заявление можно подать самостоятельно в налоговую инспекцию или отправить по почте. Также существует возможность подать заявку на возврат налога через интернет, используя электронную форму на сайте налоговой.

Что происходит после подачи заявления? После подачи заявления налоговая инспекция рассмотрит вашу заявку на возврат налога. В случае положительного решения вам будет перечислена сумма возврата налога на указанный вами банковский счет.

Когда возникает необходимость подавать заявление на возврат налоговой переплаты? Заявление на возврат налоговой переплаты нужно подавать, если у вас есть переплата по уплаченному налогу за определенный год или несколько лет.

Как можно быстро получить налоговый вычет по 3-НДФЛ? Для быстрого получения налогового вычета по 3-НДФЛ рекомендуется правильно и своевременно заполнить и подать заявление, а также указать все необходимые данные и приложить требуемые документы. Также можно обратиться за помощью к специалистам, которые помогут вам с заполнением и подачей заявления.

Возврат налога по 3-НДФЛ — это важная возможность для физических лиц получить обратно или учесть уплаченные ими суммы налога. Заполнение и подача заявления на вычет по 3-НДФЛ являются необходимыми процедурами для этого возврата. Пользуйтесь предложенными инструкциями и образцами, чтобы правильно заполнить и подать свое заявление на налоговый вычет по 3-НДФЛ.

Что такое 3-НДФЛ и налоговый вычет

3-НДФЛ (налог на доходы физических лиц) – это налог, который удерживается с доходов физических лиц в России. Каждый год гражданам приходится заполнять налоговую декларацию и уплачивать соответствующую сумму налога.

Однако, есть возможность получить налоговый вычет, который позволяет указать сумму переплаты и получить её обратно от налоговой инспекции. Возврат переплаты происходит в порядке, предусмотренном законодательством.

Для получения налогового вычета необходимо самостоятельно заполнить и подать заявление в налоговую инспекцию. В заявлении нужно указать переплату по 3-НДФЛ и сумму вычета, которую хотите вернуть.

Заявление можно заполнить самостоятельно на специальном бланке или в электронном виде. Образец такого заявления предоставлен на сайте налоговой службы. В заявлении необходимо указать свои персональные данные, номер КНД 1150058, сумму переплаты и желаемую сумму возврата.

Когда заполнено все необходимое, заявление следует направить в налоговую инспекцию. Налоговая инспекция рассматривает заявление и принимает решение о возврате переплаты или об отказе. При положительном решении налоговая инспекция возвращает переплату на указанный в заявлении счет.

Важно заполнять и подавать заявление на налоговый вычет правильно и вовремя, иначе вы можете лишиться возможности получить возврат своих денег. Заявление на налоговый вычет нужно подавать до 1 апреля года, следующего за годом переплаты.

Какие документы нужны для подачи заявления?

Для подачи заявления на налоговый вычет по 3-НДФЛ нужно собрать определенный пакет документов. Во-первых, необходимо иметь уплаченный налоговый бланк за отчетный год. Также требуется наличие декларации по форме 3-НДФЛ для подтверждения суммы уплаченного налога.

Для получения налогового вычета необходимо самостоятельно заполнить заявление в налоговой инспекции. Заявление можно составить самостоятельно или воспользоваться образцом, предоставленным на сайте налоговой. В заявлении следует указать номер налогового периода, сумму переплаты и реквизиты своего лицевого счета.

При подаче заявления на налоговый вычет возврата излишне уплаченного налога важно помнить о сроках. Заявление следует подавать в налоговую инспекцию до 30 апреля следующего года после окончания налогового периода. Например, для получения вычета по 3-НДФЛ за налоговый период 2023 года заявление нужно подать до 30 апреля 2025 года.

Основные документы, необходимые для подачи заявления на налоговый вычет по 3-НДФЛ:

- Уплаченный налоговый бланк за отчетный год,

- Декларация по форме 3-НДФЛ,

- Заявление на налоговый вычет (можно составить самостоятельно или воспользоваться образцом),

- Реквизиты своего лицевого счета.

При заполнении заявления важно указать все необходимые данные корректно и аккуратно. После заполнения заявления следует подписать его и передать в налоговую инспекцию лично или отправить почтой с уведомлением о вручении. Правильно и своевременно поданные документы с учетом всех требований позволят быстро получить возврат переплаты по налогу.

Образец заполнения заявления на налоговый вычет по 3-НДФЛ

Для получения налогового вычета по 3-НДФЛ необходимо заполнить и подать заявление в налоговую инспекцию. Это может сделать любое физическое лицо, которое уплачивало налог на доходы физических лиц (НДФЛ) в предшествующем году. Когда возникает переплата налога, физическое лицо имеет право заполнить заявление на возврат уплаченной суммы.

В заявлении нужно указать порядок возврата налога, сумму переплаты и год, за который осуществляется возврат. Примерно в таком виде:

| Наименование показателя | Значение |

|---|---|

| Год налогового периода | 2023 |

| Код налоговой инспекции | 1150058 |

| КНД | 3 |

| Сумма переплаты | указать сумму переплаты |

| Как возвратить налог | указать способ получения возврата |

Также, в заявлении нужно указать свои паспортные данные и информацию о банковском счете для перевода возврата, если вы выбрали способ «на банковскую карту».

После заполнения заявления, оно должно быть подписано и подано в налоговую инспекцию. Чтобы ускорить процесс возврата, рекомендуется приложить к заявлению документы, подтверждающие произведенные доходы и уплаченный налог.

Получение налоговой декларации и подача заявления на налоговый вычет по 3-НДФЛ необходимо проводить в указанный срок, чтобы избежать штрафов и просрочек. В случае правильного заполнения заявления и предоставления всех необходимых документов, налоговая инспекция возвращает уплаченный налог в течение определенного периода времени.

КНД 1150058: что это за документ

КНД 1150058 — это документ, который представляет собой заявление физических лиц для получения налогового вычета по 3-НДФЛ. Этот документ необходимо заполнить и подать в налоговую инспекцию самостоятельно, чтобы правильно оформить и написать заявление на возврат уплаченного налога.

КНД 1150058 содержит образец заполнения заявления для возврата излишне уплаченного налога. В нем указывается сумма налога, которую требуется вернуть, а также указывается год, за который подается заявка на возврат налога.

Для заполнения КНД 1150058 нужно указать свои персональные данные, а также информацию о доходах и расходах, которая используется для расчета налогового вычета. Этот документ является основой для подачи заявления налоговой инспекцией и дальнейшего рассмотрения заявки на получение налогового вычета.

КНД 1150058 также содержит информацию о порядке и сроках возврата налога. Документ указывает, что после подачи заявления налоговая инспекция должна рассмотреть заявку на получение налогового вычета и произвести возврат уплаченного налога в течение установленного срока. Возврат налога может быть получен как налоговым агентом, так и самостоятельно.

Таким образом, КНД 1150058 является важным документом для заполнения и подачи заявления на возврат налога по 3-НДФЛ. Этот документ позволяет получить налоговый вычет, который возвращают физическим лицам излишне уплаченного налога на основании поданной декларации. Заполнять КНД 1150058 нужно в соответствии с указаниями и инструкцией, чтобы правильно и быстро получить возврат налога.

Зачем нужно заполнять КНД 1150058

КНД 1150058 – это документ, который необходимо заполнить и подать в налоговую инспекцию при подаче заявления на налоговый вычет по 3-НДФЛ.

Налоговый вычет по 3-НДФЛ предоставляет возможность получения возврата части суммы уплаченного налога гражданами физических лиц. Таким образом, заполнение КНД 1150058 и подача заявления становятся необходимыми шагами для получения налогового вычета.

Заполняя КНД 1150058, вы указываете информацию о суммах уплаченного налога в указанном году и о переплате, которая возникает при получении налогового возврата. Таким образом, правильно заполненное заявление на налоговый вычет и КНД 1150058 помогут вам получить возможность возвращать излишне уплаченный налог.

КНД 1150058 представляет собой форму декларации, которую физические лица самостоятельно заполняют на специальном бланке. Важно заполнить КНД 1150058 правильно и указать все необходимые данные и суммы переплаты, чтобы избежать задержек в получении налогового возврата.

Подготавливая документы для возврата налога, вам нужно заполнить и подать заявку на налоговый вычет в налоговую инспекцию. Для этого вам потребуется КНД 1150058. Собрав все необходимые документы и правильно заполнив КНД 1150058, вы сможете быстро и без проблем получить возврат уплаченного налога, если возникает переплата.

Какие данные нужно указывать в КНД 1150058?

КНД 1150058 представляет собой специальную форму, которую нужно заполнить для получения налогового вычета по 3-НДФЛ. Чтобы правильно указать информацию в этой декларации, нужно знать определенные данные.

В первую очередь, вам следует указать информацию о сумме излишне уплаченного налога и о годе возникновения переплаты. Это важно для налоговой инспекции, чтобы понять, когда именно вы нуждаетесь в возврате переплаты налога.

Также, в КНД 1150058 нужно указать свои персональные данные, включая ФИО, ИНН и другую контактную информацию. Это позволит налоговой службе связаться с вами и проинформировать о статусе вашего заявления.

Помимо этого, вам следует указать информацию о налоговом агенте-работодателе (если это применимо), в частности, его ИНН и название организации. Это позволит налоговой службе сверить данные и проверить вашу правильность декларации.

Не забудьте указать саму сумму переплаты, за которую вы хотите получить возврат. Это важно для правильного расчета суммы, которую вам вернут в результате рассмотрения заявления.

Помимо этих основных данных, вы также можете указать дополнительные сведения или предоставить соответствующие документы в качестве подтверждения переплаты. Это может помочь ускорить процесс рассмотрения заявления на налоговый вычет.