- Налоговый вычет в размере 1 млн. рублей при продаже земельного участка

- Подробности и особенности налогового вычета

- Как получить налоговый вычет в размере 1 млн. рублей

- Ограничения и условия для получения налогового вычета

- Порядок учета налогового вычета при продаже земельного участка

- Как использовать налоговый вычет в размере 1 млн. рублей

- Подробности программы «НТВП Кедр»

- Роль НТВП Кедр — Консультант в получении налогового вычета

Налоговый вычет – это возможность, предоставляемая государством для снижения налогооблагаемой базы и, как следствие, уменьшения суммы налогового платежа. Одним из наиболее интересных и востребованных видов налоговых вычетов является налоговый вычет в размере 1 млн. рублей при продаже земельного участка. Этот вид вычета позволяет существенно снизить налог на доходы физических лиц, полученный в результате продажи земельного участка.

Для получения налогового вычета в размере 1 млн. рублей при продаже земельного участка необходимо соблюсти ряд условий. Во-первых, участник сделки должен быть резидентом Российской Федерации. Во-вторых, земельный участок должен быть в собственности участника сделки не менее 3-х лет на момент его продажи. Кроме того, участник должен уплатить налог на полученный доход и предоставить налоговую декларацию в установленные сроки.

Особенностью налогового вычета в размере 1 млн. рублей при продаже земельного участка является то, что этот вид вычета не является ежегодным, а предоставляется однократно. То есть, если участник уже воспользовался этим видом вычета, то он больше не имеет права на его получение в будущем. Кроме того, эта сумма может быть использована только для уменьшения общей налогооблагаемой базы и не может превышать сумму полученного дохода от продажи земельного участка.

Налоговый вычет в размере 1 млн. рублей при продаже земельного участка

Налоговый вычет в размере 1 млн. рублей при продаже земельного участка предоставляется гражданам, которые отчуждают свое собственное земельное имущество и владеют им более трех лет.

Данный налоговый вычет позволяет значительно снизить налоговую нагрузку при продаже земельного участка и быть уверенным в получении дополнительного дохода. Отчуждение земельного участка может быть произведено как в результате продажи, так и в результате перехода права собственности на другое лицо по наследству или дарению.

Для получения налогового вычета в размере 1 млн. рублей необходимо подать декларацию по форме 3-НДФЛ и указать информацию о продаже земельного участка. В декларации следует указать стоимость отчуждаемого участка и фактическую сумму полученных денежных средств. Отсутствие декларации или неправильное заполнение может привести к отказу в предоставлении налогового вычета.

Следует отметить, что налоговый вычет в размере 1 млн. рублей можно использовать только один раз в течение жизни. Если гражданин уже воспользовался данным вычетом при продаже другого имущества, то в случае продажи земельного участка он уже не сможет воспользоваться им. Также, если стоимость отчуждаемого участка превышает 1 млн. рублей, то гражданин все равно получит вычет только в указанном размере.

Таким образом, налоговый вычет в размере 1 млн. рублей при продаже земельного участка является выгодным инструментом для оптимизации налоговой нагрузки и получения дополнительного дохода. Необходимо быть внимательным при заполнении декларации и учесть особенности использования вычета, чтобы успешно получить его и избежать возможных проблем с налоговыми органами.

Подробности и особенности налогового вычета

Налоговый вычет в размере 1 млн. рублей при продаже земельного участка — это особая возможность для налогоплательщиков получить определенные преимущества при реализации данного имущества. Однако, чтобы воспользоваться этим вычетом, необходимо учесть несколько важных подробностей.

Первое, что следует отметить, это то, что вычет можно получить только при продаже земельного участка, который находится в личной собственности более трех лет. Таким образом, вычет не распространяется на участки, приобретенные менее трех лет назад или унаследованные.

Второй момент, который стоит учесть, это ограничение на однократную получаемую сумму вычета — максимум 1 млн. рублей. Это означает, что если стоимость продаваемого участка превышает 1 млн. рублей, то вычет будет предоставлен только в размере указанной суммы.

Кроме того, при получении налогового вычета необходимо учесть, что сумма вычета будет уменьшена на сумму полученного дохода от продажи земельного участка. То есть, если вы продаете участок и получаете доход в размере 500 тыс. рублей, то налоговый вычет будет предоставлен только на оставшуюся сумму 500 тыс. рублей.

Важно отметить, что для получения налогового вычета необходимо предоставить все необходимые документы, подтверждающие стоимость участка, срок его владения и сумму полученного дохода. Поэтому, перед продажей земельного участка, рекомендуется обратиться к специалистам, чтобы быть готовыми ко всем формальностям для получения налоговых вычетов.

Как получить налоговый вычет в размере 1 млн. рублей

Налоговый вычет в размере 1 млн. рублей при продаже земельного участка – это возможность сэкономить на налогах при продаже недвижимости. Чтобы получить такой вычет, необходимо выполнить ряд условий и предоставить определенные документы.

Во-первых, для получения налогового вычета в размере 1 млн. рублей необходимо продать земельный участок, на котором находится дачное строение или жилой дом, и иметь на него право собственности.

Во-вторых, продажа земельного участка должна осуществляться не ранее чем через три года после участия в долевом строительстве дачного строения или жилого дома, но не позднее 31 декабря 2025 года.

Для получения налогового вычета в размере 1 млн. рублей необходимо предоставить следующие документы: копию договора купли-продажи земельного участка, копию свидетельства о праве собственности на земельный участок, копию паспорта продавца и другие необходимые документы.

Стоит отметить, что налоговый вычет в размере 1 млн. рублей можно получить только один раз в жизни и только при условии продажи земельного участка, на котором находится дачное строение или жилой дом, и иметь на него право собственности.

В заключении, налоговый вычет в размере 1 млн. рублей при продаже земельного участка является привлекательным вариантом для сокращения налоговой нагрузки при реализации недвижимости. Соблюдение условий и предоставление необходимых документов являются ключевыми факторами для получения данного вычета.

Ограничения и условия для получения налогового вычета

Для получения налогового вычета в размере 1 млн. рублей при продаже земельного участка, необходимо учесть ряд ограничений и выполнить определенные условия.

Во-первых, налоговый вычет предоставляется только гражданам Российской Федерации, которые являются собственниками земельного участка на основании договора купли-продажи или иного правоустанавливающего документа.

Во-вторых, земельный участок должен быть приобретен или создан до 1 января 2015 года. Если сделка была осуществлена после этой даты, налоговый вычет не предоставляется.

Также, для получения вычета необходимо документально подтвердить факт продажи земельного участка, предоставив налоговой инспекции соответствующие документы, включая договор купли-продажи и документы о выплате налогов и сборов.

Еще одним условием для получения налогового вычета является предоставление информации о продаже земельного участка в декларации по налогу на доходы физических лиц. Это необходимо сделать в течение года, следующего за годом продажи.

Важно также учесть, что налоговый вычет предоставляется только при условии, что полученная сумма от продажи земельного участка была использована на определенные цели, например, приобретение жилого помещения, строительство, реконструкцию или погашение ипотечного кредита.

И наконец, стоит отметить, что при получении налогового вычета необходимо ознакомиться с налоговым законодательством и обратиться в налоговую службу для консультации и оформления необходимых документов.

Порядок учета налогового вычета при продаже земельного участка

Для учета налогового вычета при продаже земельного участка необходимо соблюдать определенный порядок действий.

Во-первых, необходимо заполнить декларацию по налогу на доходы физических лиц и указать продажу земельного участка в разделе «Прочие доходы». В этом разделе нужно указать сумму дохода от продажи участка и сумму налогового вычета в размере 1 млн. рублей.

Во-вторых, важно учесть, что налоговый вычет в размере 1 млн. рублей предоставляется только при условии, что земельный участок продаётся после трех лет с момента его приобретения. Если участок был приобретен менее трех лет назад, то налоговый вычет не предоставляется.

В-третьих, при заполнении декларации необходимо указать информацию о сделке, включая дату продажи, стоимость участка и другие существенные условия сделки.

При продаже земельного участка также возможно применение налоговых льгот или преимущественных налоговых режимов, например, при продаже земельного участка, использовавшегося для индивидуального дачного строительства.

Необходимо учитывать, что налоговый вычет в размере 1 млн. рублей при продаже земельного участка предоставляется только один раз в течение жизни. Если вы уже воспользовались этим вычетом ранее, то повторно его получить нельзя.

Как использовать налоговый вычет в размере 1 млн. рублей

Налоговый вычет в размере 1 млн. рублей при продаже земельного участка может представлять существенную выгоду для налогоплательщика. Однако, чтобы воспользоваться этим вычетом, необходимо соблюдать определенные условия.

Во-первых, земельный участок должен быть в собственности налогоплательщика не менее пяти лет на момент его продажи. Это означает, что если вы только что приобрели участок, то вычет в размере 1 млн. рублей вам не будет доступен. Для того чтобы воспользоваться вычетом, необходимо заранее планировать продажу участка и приобретение его не менее пяти лет назад.

Во-вторых, в случае продажи земельного участка, налогоплательщик должен быть гражданином Российской Федерации. Этот вычет не доступен иностранным гражданам или российским гражданам, не проживающим на территории РФ.

Однако, стоит отметить, что налоговый вычет в размере 1 млн. рублей при продаже земельного участка является одноразовым вычетом. Это значит, что если вы уже воспользовались этим вычетом при продаже одного участка, то при продаже следующего участка вы уже не сможете вновь воспользоваться им. Поэтому, если у вас есть несколько участков, вам следует заранее продумать стратегию использования вычета, чтобы максимально эффективно воспользоваться им.

Подробности программы «НТВП Кедр»

Программа «НТВП Кедр» предлагает налоговый вычет в размере 1 млн. рублей при продаже земельного участка. Данная программа является частью государственной поддержки и направлена на стимулирование развития деревни.

Для получения налогового вычета участнику программы необходимо:

- Быть зарегистрированным жителем Российской Федерации.

- Зарегистрировать земельный участок в качестве личной собственности.

- Продать земельный участок.

- В течение трех лет использовать полученные средства на развитие деревни, включая создание новых рабочих мест и модернизацию инфраструктуры.

Однако, необходимо учитывать следующие особенности программы:

- Программа действует только для земельных участков, находящихся за пределами города и имеющих площадь не менее 1 гектара.

- Действие программы ограничено сроком – участникам необходимо продать участок и получить налоговый вычет в течение 5 лет с момента его регистрации.

- Налоговый вычет составляет ровно 1 млн. рублей и не зависит от стоимости проданного участка.

Программа «НТВП Кедр» представляет собой выгодную возможность получить налоговый вычет при продаже земельного участка и одновременно способствовать развитию деревни. Участники программы имеют возможность использовать полученные средства на реализацию проектов, направленных на улучшение жизни и инфраструктуры в сельской местности.

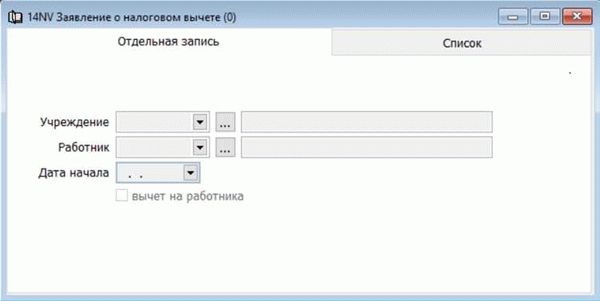

Роль НТВП Кедр — Консультант в получении налогового вычета

НТВП Кедр — Консультант играет важную роль в процессе получения налогового вычета в размере 1 млн. рублей при продаже земельного участка. Эта компания предоставляет необходимые консультации и помогает гражданам разобраться в сложной налоговой системе.

В рамках своей деятельности НТВП Кедр — Консультант оказывает помощь в подготовке и представлении документов, необходимых для получения налогового вычета. Компания предоставляет своим клиентам информацию о требованиях и условиях, которые необходимо соблюсти для получения данного вычета.

Специалисты НТВП Кедр — Консультант имеют глубокие знания в области налогового права и старательно следят за изменениями в законодательстве. Они помогают гражданам правильно интерпретировать законы и правила, касающиеся налоговых вычетов, и сделать все необходимые расчеты.

Кроме того, НТВП Кедр — Консультант может провести анализ ситуации каждого клиента и определить, какие дополнительные налоговые вычеты могут быть применены в его случае. Это позволяет максимизировать возможности налоговой оптимизации и получить максимально возможный вычет.

Обратившись в НТВП Кедр — Консультант, граждане могут быть уверены в том, что они получат квалифицированную помощь и поддержку в процессе получения налогового вычета в размере 1 млн. рублей при продаже земельного участка.